|

31. März 2007

Wann beginnen Bärenmärkte?

Fonds-Manager würden viel dafür geben, wenn sie die folgende Frage

beantworten könnten: Wie lässt sich erkennen, ob Aktienmärkte lediglich

eine Korrektur durchleben (nichts Schlimmes, sitzt man aus) oder ob sich

ein Bärenmarkt entwickelt, der eine gefährliche Schieflage der Performance

mit sich bringt?

Manche machen einen Bärenmarkt an einem Verlust im Dow Jones Index, S&P

500 oder im DAX von 20% fest. Fonds-Manager würden einwenden, dass sie

eine Korrektur von 10% oder maximal 15% gerade noch ohne größere

Absicherungen oder Verkäufe hinnehmen würden. Lassen Sie uns einfach

definieren, dass alles, was über die Marke von 15% Prozent Minus vom Top

im Dow Jones Index hinausgeht, keine Korrektur mehr darstellt: Dort ist

Bärenmarktterritorium!

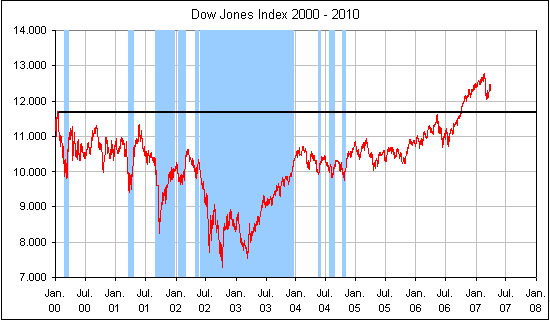

Der Dow toppte im Januar 2000 bei 11750 Punkten. Diese Marke bezeichnete

für beinahe sieben Jahre das Allzeithoch. Im folgenden Chart haben wir die

Zonen blau gekenn-zeichnet, in denen der Dow um mehr als 15% von diesem

Wert nach unten abwich.

Martin Zweig - Börsenbrief- und Fonds-Manager-Legende - beschreibt drei

Bedingungen für den Beginn eines Bärenmarktes:

1. Extreme Deflation

2. KGV über 18 im S&P 500

3. Inverse Zinsstruktur

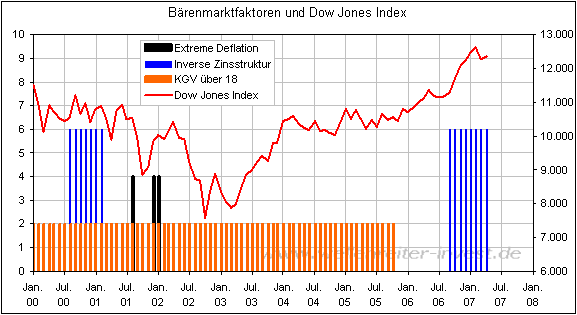

Aktuell liegt weder extreme Deflation vor (die hatten wir zuletzt für

einige Monate im Jahr 2001) noch befindet sich das Kurs-Gewinn-Verhältnis

an einem Extrempunkt. Eine inverse Zinsstrukturkurve liegt jedoch seit dem

Herbst 2006 vor. Der folgende Chart zeigt die bisherigen Bedingungen in

diesem Jahrzehnt auf einem Blick.

Ist eine dieser Bedingungen erfüllt, so schreibt Zweig in seinem Buch "Winning

on Wall Street", dann besteht

bereits eine Wahrscheinlichkeit für einen Bärenmarkt. Diese erhöht sich

deutlich, wenn eine weitere Bedingung hinzukommt. Man erkennt auf dem

Chart, dass in der zweiten Jahreshälfte des Jahres 2000 sowohl ein hohes KGV als auch eine inverse Zinsstrukturkurve vorlag. Es folgte der

Bärenmarkt von 2000 bis 2002/03.

Fazit: Die Märkte befinden sich oben genannter Definition aktuell in einer

Korrektur und nicht in einem Bärenmarkt. Eine Voraussetzung für einen

Bärenmarkt – die inverse Zinsstruktur – liegt derzeit vor. Würde noch eine

weitere Bedingung erfüllt, würde sich die Waage deutlich zugunsten eines

Bärenmarktes neigen. Allerdings können Bärenmärkte auch dann auftreten,

wenn lediglich eine Bedingung erfüllt ist.

Die beiden Bärenmärkte, bei denen alle drei Kriterien erfüllt waren

(1929-32 und 2000-02) zählten zu der heftigeren Sorte.

In unserer handelstäglich erscheinenden Wellenreiter-Frühausgabe nennen

wir weitere Faktoren, mit deren Hilfe man sich auf das Verhalten des

Aktienmarktes einstellen kann. Nehmen Sie sozusagen „live“ an unserer

Markt-Recherche teil. In unserem Abonnenten-raum finden Sie in Kürze die

Charts für die Bärenmärkte in früheren Jahrzehnten. Jüngst haben wir die

Charts für das Princeton-Modell und für das Aufwärts-/Abwärtsvolumen

hinzugefügt.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|