|

23. Juni 2007

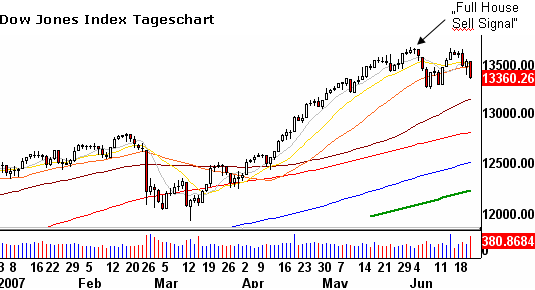

"Full House Sell Signal"

Am 4.

Juni gab Morgan Stanley ein so genanntes „Full House Sell Signal“ für den

europäischen Aktienmarkt heraus. Das dreistufige Signal hätte seit 1980

lediglich fünfmal Alarm geschlagen, so die Analysten. Daraufhin wären die

Aktienmärkte jedes Mal deutlich gefallen, im Durchschnitt um 15 Prozent.

Zwei der fünf Signale wären im September 1987 und im April 2002 ausgelöst

worden.

Die Studie wurde in der Presse ausgiebig zitiert und als Grund für einen

Selloff angeführt, der nach Veröffentlichung der Studie stattfand.

Im Nachhinein interessant ist die

Tatsache, dass die Veröffentlichung dieser Studie tatsächlich auf den Tag

genau das bisherige Verlaufshoch im Dow Jones Index und im S&P 500 traf.

In den meisten Meldungen fehlte jedoch

eine wichtige Zusatzinformation. Nur Reuters stieg tiefer in die Materie

ein und schrieb, dass ein weiteres Element des Modells das Full House Sell

Signal momentan nicht zu 100 Prozent glaubwürdig erscheinen lasse: „Erst

wenn das Sentiment bullisch wird, dürfte sich das Full House Sell Signal

tatsächlich verwirklichen“, wurde der zuständige Analyst zitiert.

http://investing.reuters.co.uk/news/articleinvesting.aspx?type=managerViews&storyID=2007-06-11T074714Z_01_NOA127848_RTRUKOC_0_CITYWIRE-MORGAN-STANLEY.xml

Also sollten wir der Frage nachgehen, ob

sich das Sentiment seit dem Erscheinen der Studie vor drei Wochen

verändert hat, und wenn ja, in welche Richtung. Hier die Fakten: Das durch

„Ticker Sense“ gemessene Sentiment der Internet-Blogger befand sich um den

vierten Juni herum bei 34 Prozent. In der letzten Woche waren 50% der

Blogger bullisch. Die American Association of Individual Investors (AAII)

maß damals 33 Prozent Bullen, in der vergangenen Woche waren des 43

Prozent. Weitgehend unverändert blieb die Zahl der bullisch eingestellten

US-Börsenbriefschreiber (54,3% damals zu 53,3% aktuell). Investors

Intelligence stellte aber auch fest, dass der Anteil der Bären in den

letzten Wochen deutlich zurückgegangen ist (von 22,8 auf jetzt 18,9

Prozent). Zudem beherrschten in Deutschland in den vergangenen beiden

Wochen zunehmend bullische Schlagzeilen und Titelblätter die Fach- und

Publikumspresse.

Im Klartext: Das Sentiment ist seit dem 4.

Juni spürbar bullischer geworden. Ironischerweise ist der Zinssatz der

10jährigen US-Bonds seitdem deutlich gestiegen. Auch der Ölpreis konnte

seit dem 4. Juni um drei US-Dollar zulegen. Wie das zusammenpasst: Gar

nicht, aber die kaum berechenbare Sprunghaftigkeit der Marktteilnehmer ist

ja seit jeher das Salz in der Suppe. Man muss nicht unbedingt verstehen,

warum Sie etwas tun, sondern sehen, was sie tun.

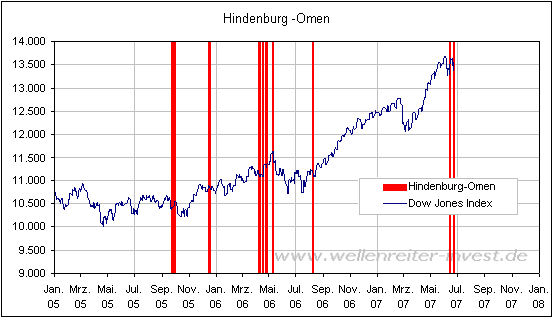

Ein weiterer Unterschied zum 4. Juni: Zum

damaligen Zeitpunkt war weit und breit kein Hindenburg-Omen in Sicht. In

den letzten acht Tagen ergaben sich gleich drei dieser Signale (zwei davon

am Donnerstag und Freitag), die nach

stark ansteigenden Märkten einen deutlichen Anstieg der Distribution

anzeigen.

Die starken Hände lassen ihre Aktien in

schwache Hände übergehen: „Die Fische werden gefüttert“. Das bezeugt das

am Freitag an der NYSE gemessene Handelsvolumen: Mehr als 2,6 Mrd. Aktien

wurden umgesetzt. Ein solcher Wert wurde seit Jahren nicht mehr erreicht.

Das kuriose: Es gab keine Panik, denn das Abwärtsvolumen betrug lediglich

71 Prozent. In einer Panik sind Abwärtsvolumina von 90% oder mehr üblich.

Anscheinend lassen sich die Fische derzeit gern füttern.

Fazit: Das war kein schlechtes Timing von

Morgan Stanley. Seit der Veröffentlichung der Studie ist das Sentiment

insgesamt bullischer geworden. In Deutschland war zum ersten Mal seit Jahren wieder eine

gewisse Euphorie spürbar, die man allerdings nicht mit derjenigen aus dem

Jahr 2000 vergleichen kann. Aber das sollte man nicht erwarten und ist

auch für eine Top-Bildung der Märkte nicht notwendig. Die Märkte befinden

sich aktuell im „reifen“ Abschnitt des Bullenmarktes, in dem die

Volatilität weiter zunehmen dürfte. Wir sind der Meinung, dass sich die

Märkte in den kommenden Wochen nach unten orientieren werden. Entscheidend

ist, dass man aktuell Distribution in einem Maße und über einen Zeitraum

beobachten kann, wie das schon lange nicht mehr der Fall war.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|