|

15. Dezember 2007

Verhalten von Anlageklassen in US-Rezessionen

In den USA wird die Ausformung einer Rezession immer wahrscheinlicher.

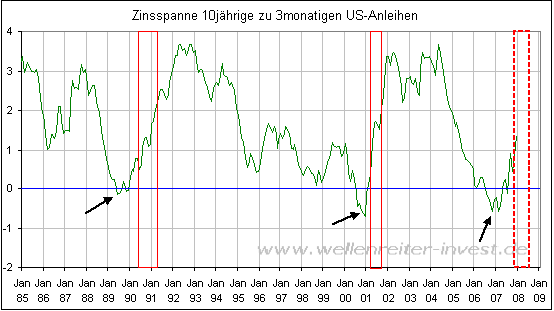

Seit dem zweiten Weltkrieg ist einer Inversion zwischen

US-Dreimonats-Anleihen und 10jährigen US-Anleihen in jedem einzelnen Fall

eine Rezession gefolgt. Den folgenden Chart hatten wir bereits in unserem

Jahresausblick für 2007 gezeigt.

Die roten Säulen bezeichnen Rezessionen

Aktuell setzt der „Kamineffekt“ ein, im englischen Sprachgebrauch auch „baerish

steepening“ genannt. Kurz vor und zu Beginn einer Rezession fallen die

Zinsen am kurzen und steigen die Zinsen am langen Ende, was zu einer

scharfen Ausweitung des Spreads führt. Aufgrund der steilen Ausformung der

Zinsstrukturkurve muss man davon ausgehen, dass sich die USA entweder

bereits im Dezember in die Rezession begeben haben oder sich spätestens im

Januar darin wiederfinden werden. Die Daten dürften diese Einschätzung im

Nachhinein bestätigen. Wenn dem sich ist, erscheint es sinnvoll, sich mit

dem Verhalten einzelner Anlageklassen in Rezessionen zu beschäftigen.

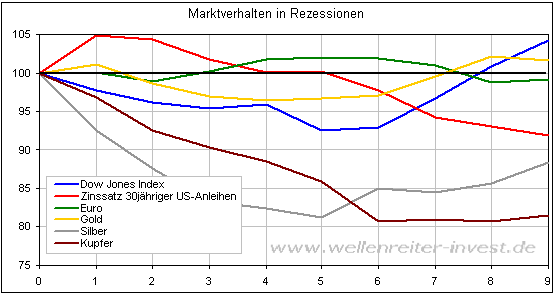

Nachfolgend zeigen wir das Verlaufsverhalten diverser wichtiger Märkte in

Rezessionen. Um diesen Chart überhaupt zeigen zu können, mussten wir die

Länge der Rezessionen auf eine Standard-Länge eindampfen bzw. ausdehnen.

Diese haben wir mit neun Monaten festgelegt, was in etwa der

durchschnittlichen Rezessionslänge entspricht. Wir haben dabei Wert darauf

gelegt, die Anfangs- und Endwerte zu erhalten. Zudem haben wir die

Rezession von 1973/74 herausgenommen. Sie verzerrt das Bild stark

zugunsten des Gold- und Silberpreises. Sie hätte alle anderen Rezessionen

überblendet.

Wir glauben, dass der nachfolgende Chart eine einigermaßen realistische

Einschätzung von Verläufen verschiedener Anlageklassen in Rezessionen

darstellt.

Aktien (blau): Man erkennt den typischen Verlauf. Aktien beginnen kurz

nach der Hälfte einer Rezession bereits wieder mit dem Anstieg.

Anleihen (rot): Der Zinsspike zu Beginn einer Rezession ist deutlich

erkennbar. Danach fallen die Zinsen wieder (Anleihen steigen). Das führt

letztendlich zur Verfügungstellung billigen Geldes, was den Markt gegen

Ende einer Rezession stimuliert.

Euro (grün): Der Euro gibt zu Beginn einer Rezession nach (Dollar steigt,

vielleicht aufgrund des Cash-Bedarfs der Unternehmen). Anschließend zieht

der Euro wieder an, nur um zum Ende einer Rezession zu fallen.

Gold (gelb): Der Goldpreis beginnt kurz nach dem Beginn einer Rezession

mit einer Ab-wärtsbewegung. Die Kurve verläuft analog zu den Aktien. Der

Goldpreis lag nur in drei der sieben Rezessionen seit 1960 zum Ende der

Rezession niedriger als zu Beginn.

Silber (grau) und Kupfer (braun): Die beiden Industriemetalle sind die

Verlierer einer Rezession. Während sich Silber gegen Ende einer Rezession

fängt, gibt Kupfer weiter nach. Der Silberpreis befand sich in vier der

sieben Fälle seit 1960 zum Ende einer Rezession niedriger als zu Beginn.

Der Kupferpreis lag in allen sieben Fällen zum Ende niedriger.

Fazit: Zu Beginn von Rezessionen fallen alle Anlage-Klassen (auch die

Anleihen). Die Anleihen sind etwa sechs Wochen nach Beginn einer Rezession

die erste Anlage-Klasse, die ein Comeback feiert. Zur Mitte der Rezession

folgt der Aktienmarkt. Erst zum Schluss wird der Rohstoffmarkt

interessant, wobei Gold (auch Silber) bereits früher attraktiv ist.

Robert Rethfeld

Wellenreiter-Invest

P.S.

Wie wird das Börsenjahr 2008? Sichern Sie sich schon jetzt Ihr Exemplar

unseres traditionellen Jahresausblicks auf Aktien, Anleihen, Rohstoff- und

Währungsmärkte. Das Werk - über 100 Abbildungen auf über 100 Seiten -

erscheint zum Jahreswechsel.

Näheres unter

http://www.wellenreiter-invest.de/ausblick2008.html

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|