|

10. Februar 2007

Ein chinesischer Rentner als "Schmetterling"

Am Montag, den 6. März 2000 dachte sich der 61jährige deutsche Rentner

Herbert Schulz, dass sich jetzt am Aktienmarkt eine gute Gelegenheit zum

Kauf bieten würde. Schulz hatte lange gezögert. Einige seiner Kegelbrüder

waren bereits in der T-Aktie investiert und hatten am Wochenende mit ihren

Gewinnen geprahlt. Am Freitag war die T-Aktie über die Marke von 100 Euro

gestiegen. Schultz wollte dabei sein und orderte am Montagmorgen bei

seiner Bank 20 T-Aktien. In dem Moment, in dem seine Bank die Order

aufgab, drückte Trader Joe Smith in London auf die Verkaufstaste. Er hatte

die Deutsche Telekom am Freitag in New York bereits schwächeln sehen und

entschieden, ein größeres Paket zu verkaufen. Ein kleiner Teil des

Aktienpakets von Joe Smith ging in die Hände von Herbert Schulz über.

Herbert Schultz kaufte an diesem Tag das Allzeithoch.

Am Mittwoch, den 3. Januar 2007 kaufte der 63jährige chinesische Rentner

namens Du Shuzhan 40 Aktien von „China Life“, dem größten chinesischen

Lebensversicherer. „Alle meine Freunde begannen im vergangenen Jahr, in

den Aktienmarkt zu investieren“, sagte Du Shuzhan. „Meine Frau und ich

entschieden uns, dem Trend zu folgen.“ Er gibt zu, dass er nicht weiß,

warum er welche Aktie kaufen soll. „Ich weiß nicht viel über Aktien. Aber

mit all dem vielen Geld im Markt kann ich nicht erkennen, wie die Märkte

fallen könnten“, so Du Shuzhan. China Life (NYSE:LFC) verlor seit dem

Allzeithoch am 3. Januar mehr 20 Prozent.

Datum und Aktienkurse sind nicht fiktiv, die handelnden Personen und deren

Käufe bzw. Verkäufe hingegen schon. Den Rentner Du Shuzhan gibt es wirklich, er

wird in dem folgenden Artikel zitiert:

http://www.time.com/time/printout/0,8816,1584789,00.html

Wird der chinesische Rentner namens Du Shuzhan im Nachhinein als der

Schmetterling gelten, der einen weltweiten Abverkauf der Aktienmärkte

ausgelöst hat? So wie laut Chaostheorie der Schmetterling im

brasilianischen Urwald in Europa ein Orkantief entstehen lässt?

Offensichtlich ist das Verhalten des chinesischen Rentners ein Grund,

warum das smarte Geld in den USA sich aktuell so stark absichert wie

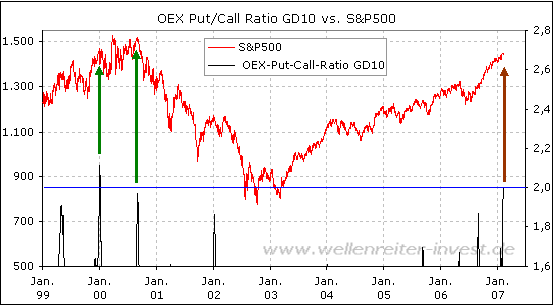

zuletzt im Jahr 2000. Zu erkennen ist dies an der Put-Call-Ratio des S&P

100. Der 10-Tages-Durchschnitt der OEX-PCR befindet sich mit einem Wert

von 2,00 auf dem höchsten Niveau seit Januar 2000 (siehe Chart).

Im S&P 100 (OEX) tummelt sich das große Geld, und das nicht ohne Grund:

Der S&P 100 ist aufgrund der hohen Marktkapitalisierung der im Index

enthaltenen Aktien äußerst liquide. Größere Verschiebungen können hier

leichter kaschiert werden als z.B. im Russell 2000 oder anderen

Small-Cap-Indizes. Werden die Absicherungen im S&P 100 hoch-gefahren, ist

dies in der Regel kein Kontraindikator. Wenn das große Geld nicht mehr

kauft oder überwiegend auf der Verkaufsseite steht, können Herbert Schulz

und Du Shuzhan so viel Aktien kaufen wie sie möchten: Gegen das große Geld

haben sie keine Chance.

Während in Europa und in den USA alle Welt auf die Euphorisierung der

Massen wartet, ist sie in China schon längst Realität geworden. Doch

genauso wie es im Jahr 2000 gedauert hat, bis die Kurse deutlich zu fallen

begannen (der Nasdaq 100 überwand im August 2000 nochmals die

4.000-Punkte-Marke und der S&P 500 fast noch mal ein neues Allzeithoch),

dürfte sich auch diesmal ein Top-Bildung zeitlich hinziehen.

Die Wahrscheinlichkeit ist jedoch groß, dass die Bären nach einer der

längsten Durst-strecken aller Zeiten (seit Juli 2006 keine

2-Prozent-Korrektur mehr) endlich auf eine Tränke gestoßen sind, die ihnen

für die nächsten Wochen genügend Wasser zur Verfügung stellen wird.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|