|

Wochenend-Wellenreiter vom 20. Februar 2010

Überschuss-Liquidität als Inflationsgefahr

Es ist wie bei einem Staudamm, den man bis zum Anschlag mit Wasser

auffüllt: Auf Dauer kann der Damm den Wassermassen nicht mehr standhalten.

Er bricht und weite Teile des dahinterliegenden Landes werden überflutet.

Genauso könnte es sich mit den sogenannten Überschuss-Reserven verhalten:

Bei unsachgemäßer Behandlung könnten die Kapitalmärkte mit Liquidität

geflutet werden. Zu viel Geld würde den gleichen Bestand an Gütern jagen:

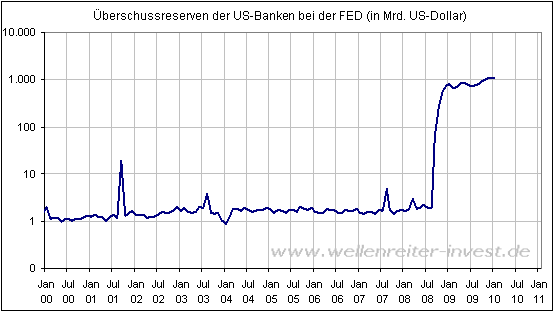

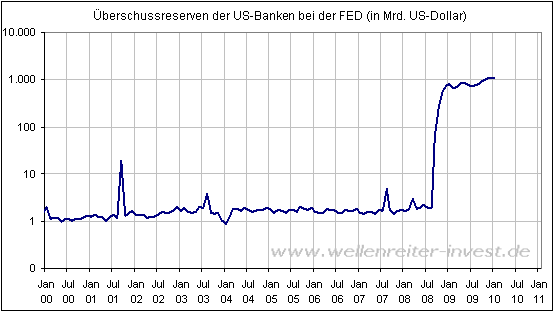

Inflation wäre die Folge. Die Überschuss-Reserven entstanden, als die Fed

den Finanzinstituten nach der Lehman-Pleite im Herbst 2008 enorme Mengen

Liquidität zur Verfügung stellte.

Die Überschuss-Liquidität beläuft sich über 1.000 Milliarden (= 1 Billion)

US-Dollar. Um diesen Betrag mal ins Verhältnis zu setzen: Der gesamte

US-Haushalt hat einen Umfang von 3,5 Billionen US-Dollar.

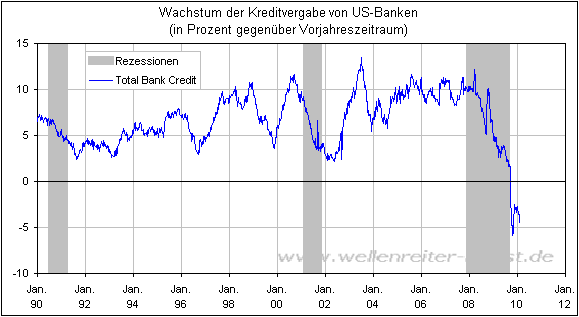

Man könnte denken, dass die Banken ein Interesse daran haben müssten, das

Über-schuss-Kapital anders zu nutzen. Sie könnten es zum Beispiel in den

Wirtschaftskreislauf zurückführen, indem sie es an Unternehmen verleihen.

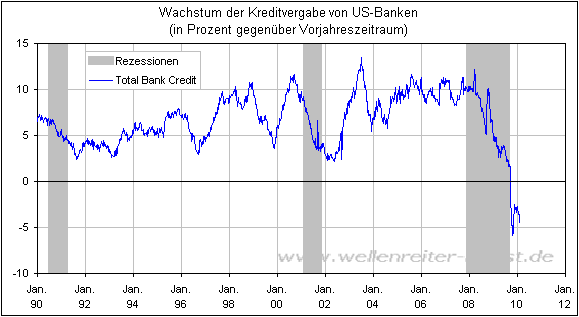

Doch dies geschieht nicht. Der folgende Chart zeigt, dass die

Kreditvergabe gegenüber dem Vorjahreszeitraum schrumpft.

Also liegt das Geld weiterhin bei der Fed. Und das ist auch gut so. Denn

würden sich eine Billion US-Dollar in den Wirtschaftskreislauf ergießen,

dann würde der Damm brechen. Als Folge davon würde das Finanzsystem

überflutet werden.

Die Fed muss also darauf achten, dass die Überschuss-Liquidität nur

langsam abgebaut wird. Regeln will sie dies über den Zins. Je attraktiver

die – erst im Herbst 2008 eingeführte - Verzinsung der Überschussreserven,

desto höher ist die Wahrscheinlichkeit, dass das Geld bei der Fed bleibt

bzw. nur langsam seinen Weg in die Wirtschaft findet. Die Fed verzinst die

Überschuss-Liquidität der Banken mit 0,25 Prozent. Das klingt nach wenig.

Aber 0,25% von einer Billion Dollar ergeben einen Betrag von 2,6 Mrd.

US-Dollar, der den US-Banken jährlich zufließt.

Nicht uninteressant ist die folgende Rechnung: Sollte die Fed gezwungen

werden, die Zinsen für die Überschussreserven merklich zu erhöhen, um die

Inflationsgefahr zu bannen, dann dürfte das den Steuerzahler eine

erhebliche Menge Geld kosten. Ein Zinssatz von 2 Prozent würde den

US-Haushalt mit derzeit 21 Mrd. US-Dollar jährlich belasten, bei einem

Zinssatz von 5 Prozent würde die Belastung etwa 52 Mrd. US-Dollar

betragen. Das sind nicht unerhebliche Summen, wenn man bedenkt, dass

beispielsweise Stimulus-Pakete in den USA in der jüngeren Vergangenheit

über Größenordnungen von 100 bis 150 Mrd. US-Dollar verfügten. Ergo: Die

Bekämpfung der Inflation kostet den US-Steuerzahler jetzt auch mit einem

eigenen Budgetposten im Staatshaushalt zusätzlich Geld.

Die Fed hat angekündigt, das Steuerungsinstrument der Fed Funds Rate durch

das Steuerungsinstrument des Zinssatzes auf die Überschussreserven

ersetzten zu wollen. Das bedeutet nichts anderes, als dass der Zinssatz

für Überschussreserven zum neuen Leitzins der USA aufgewertet wird. Warum

dies?

Die Fed Funds Rate ist der Zinssatz, zu dem sich die Banken untereinander

kurzfristig via Fed System Geld leihen. Die Fed zahlt für

Überschussreserven 0,25%. Warum soll sich eine Bank sich mit weniger als

0,25% zufrieden geben, wenn sich eine andere Bank bei ihr Geld leihen

will? In der Praxis hat sich diese Denkweise noch nicht durchgesetzt: Die

effektive Fed Funds Rate schwankt seit Jahresbeginn zwischen 0,10% und

0,13%. Die Fed führt dies auf noch vorhandene Ineffizienzen im System und

auf den sehr hohen Stand der Überschuss-Reserven zurück. Gleichzeitig

erwartet die Fed, dass sich dieser Unterschied abbauen wird und dass der

Zinssatz auf Überschussreserven zukünftig ein hervorragendes Instrument

sein wird, um die Fed Funds Rate zu kontrollieren. Zu diesem Thema siehe

auch hier:

http://tinyurl.com/ygeeb4p

Fazit: Die Fed hat den Banken im Zuge der Finanzkrise zu einer enormen

Überschuss-Liquidität verholfen. Diese Liquidität (sie beträgt derzeit

mehr als eine Billion US-Dollar) kann dem Markt nicht entzogen werden, da

die Fed ihre Assets (überwiegend bestehend aus Anleihen und verbrieften

Hypotheken) nicht in den Markt drücken kann, ohne die Preise für Anleihen

und verbriefte Hypotheken negativ zu beeinflussen. Würde dies Fed dies

tun, würde sie einen deutlichen Zinsanstieg verursachen. Dieser wiederum

würde die Erholung der US-Wirtschaft abrupt beenden.

Die Kunst besteht daran, keinen Dammbruch zu verursachen, sondern das

Wasser lang-sam abfließen zu lassen. Das bedeutet jedoch auch, dass die

Fed damit einen möglichen Anstieg der Anleihen effektiv auf Jahre hinaus

deckelt. Sobald die Anleihen steigen, dürfte die Fed in den Markt gehen

und Anleihen verkaufen, was wiederum den Preis der Anleihen sinken lässt

(=die Zinsen steigen lässt). Die Bonds-Trader müssen sich dessen bewusst

sein: Niedrige Zinsen dürften auf Jahre hinaus der Vergangenheit

angehören.

Es sein denn, die Fed entschließt sich in einer erneuten wirtschaftlichen

Schwächephase, die Überschussreserven nochmals stark anwachsen zu lassen.

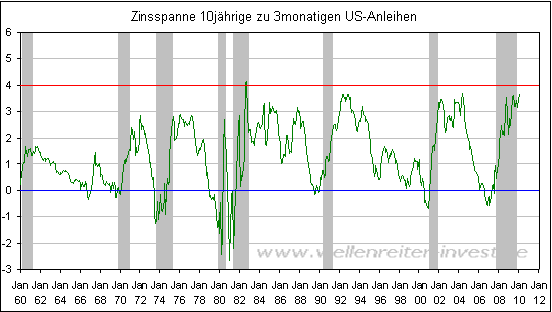

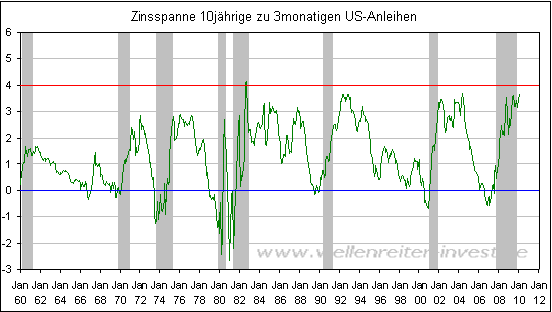

Doch die Wahrscheinlich-keit für eine in Kürze bevorstehende erneute

wirtschaftliche Schwächephase ist gering: In den vergangenen 50 Jahren war

eine negative Zinsstrukturkurve Voraussetzung für eine US-Rezession. Die

Zinsstruktur ist derzeit so steil wie selten zuvor (nächster Chart).

In der Vergangenheit dauerte eine Bewegung von oben auf unter null

mindestens andert-halb Jahre. Deshalb gilt: Anzeichen einer erneuten

Rezession sind bis auf weiteres nicht erkennbar. Die Fed wird versuchen,

sich in die wirtschaftliche Expansion hinein ihrer „Alt-lasten“ zu

entledigen. Dies wiederum wird einen „Bernanke-Put“ unter die Zinsen

setzen. Die Folge: Anleihen zählen aus unserer Sicht zu den Anlageformen,

die man zukünftig eher untergewichten sollte. Hinweis: Große

Versicherungskonzerne halten bis zu 90% ihrer Assets in Anleihen. Man

sollte sich auf deren Ebene mal ein paar Gedanken machen. China reagiert

ja schon entsprechend und hat seinen Bestand an US-Anleihen um nahezu 50

Milliarden US-Dollar gegenüber dem Herbst 2009 reduziert.

Verfolgen Sie die Finanzmärkte in unserer handelstäglich vor Marktbeginn

erscheinenden Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein

kostenloses 14tägiges Schnupperabonnement erhalten Sie

unter

www.wellenreiter-invest.de

|