|

Wellenreiter-Kolumne vom 10. September 2011

Goldpreisanstieg - wie lange noch?

„Ohne den Goldstandard gibt es keine Möglichkeit, Ersparnisse vor der

Enteignung durch Inflation zu schützen.“ Alan Greenspan schrieb dies im

Jahr 1966.

Diese Worte waren einerseits prophetisch, andererseits nicht ganz korrekt.

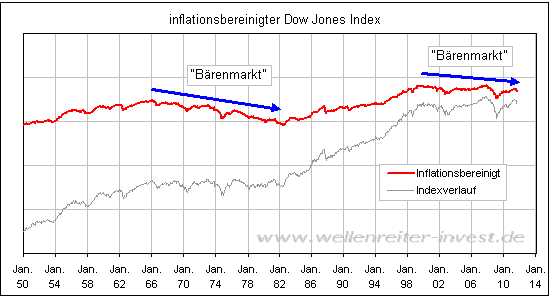

Prophetisch waren sie, weil im Jahr 1966 ein sechzehn Jahre andauernder

Enteignungsprozess begann. Die Enteignung der Aktionäre erreichte im Jahr

1982 ihren Höhepunkt. Der Dow Jones Index fiel bis dahin

inflationsbereinigt um etwa 75 Prozent.

Korrekt waren die Worte Greenspans deshalb nicht, weil es keinen

Goldstandard braucht, um sich vor Inflation zu schützen. Es reicht, wenn

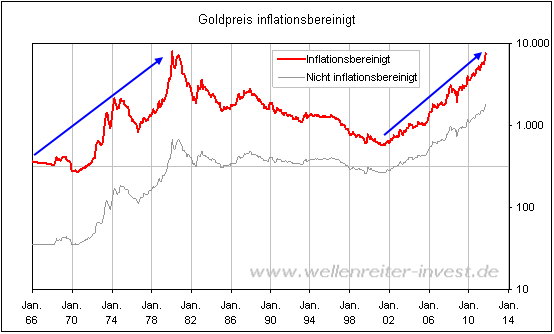

Gold frei handelbar ist. Diejenigen, die von 1966 bis 1980 in Gold

investiert waren, konnten sich über eine Verzehnfachung ihres dort

investierten Vermögens freuen (inflationsbereinigt wohl gemerkt). Dann

allerdings wurde es Zeit, die Goldarena zu verlassen und in den Aktien-

oder Anleihenmarkt zu wechseln.

Die Zyklik wiederholt sich seit den Jahren 2000/2001. Die Aktienmärkte der

westlichen Industriestaaten befinden sich erneut in einem übergeordneten

Bärenmarkt. Dieser schröpfte die Aktionäre inflationsbereinigt um - bisher

- 30 Prozent. In der Spitze betrug der inflationsbereinigte Verlust gut 50

Prozent (im März 2009). Der Goldpreis verfünffachte sich real

(=inflationsbereinigt) seit 2001.

Zwischenfazit: Wer in den Zeiträumen 1966 bis 1982 und von 2001 bis heute

über ein Portfolio verfügte, das Gold angemessen berücksichtigte, konnte

es in den genannten Perioden eine Vermögensminderung vermeiden.

Prozentual recht wenige Teile der Bevölkerung sind Aktionäre, die meisten

sind Sparer. Nahezu jede Person verfügt über ein Girokonto und/oder über

ein Sparkonto. Sparkonten werden dann real geschröpft, wenn die

Inflationsrate höher ist als der Sparzins. Der Fachbegriff dafür lautet

„negativer Realzins“.

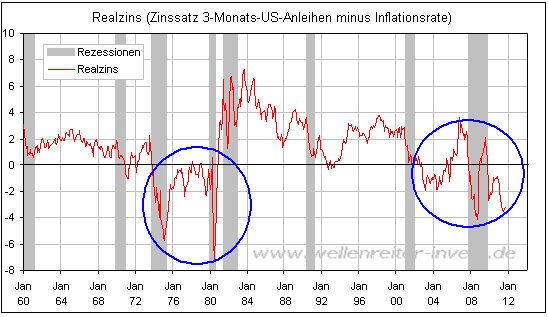

Wir zeigen nachfolgend den Realzins für kurzfristiges Geld

(US-3-Monats-Anleihen).

Die blauen Kreise weisen auf zwei Perioden mit ausgeprägtem negativem

Realzins hin. Unschwer zu erkennen sind die 1970er Jahre sowie der

Zeitraum seit 2000/2001. Für Deutschland gilt ähnliches: Der Euribor

notiert derzeit niedriger als die Inflationsrate.

Es dürfte klar sein, dass Inflation nicht als Einzelindikator betrachtet

werden sollte. Sie muss stets in Zusammenhang mit den Aktienmärkten und

den nominalen Zinssätzen gebracht werden. Steigen die Aktienmärkte stärker

als die Inflation oder liegen die Zinssätze oberhalb der Teuerungsrate, so

nimmt das Realvermögen der Anleger und Sparer zu. Das wäre auch dann der

Fall, wenn die Inflationsrate 10%, die Spar-Rendite hingegen 12% betragen

würde.

Übrigens: In einem Land wie Japan, in dem die Zinsen zwar sehr niedrig

sind, aber in den vergangenen Jahren überwiegend Deflation herrschte,

liegt ein positiver Realzins vor. Dort wird der Sparer nicht enteignet.

Allerdings leidet der Aktionär, denn der Nikkei-Index bewegt sich seit dem

Jahr 1990 in einem Bärenmarkt.

Die Zyklik der Ereignisse ist dem Leser hoffentlich bewusst geworden. Die

Frage, an welchem Punkt erneut einer längerfristige Marktverschiebung

eintritt, wird uns häufiger gestellt. Ein solcher Punkt dürfte durch

wieder steigende Realzinsen, einen Tiefpunkt an den Aktienmärkten und

einen Hochpunkt in Gold gekennzeichnet sein. Weiter oben zeigten wir, dass

die Übergänge durchaus schleichend sind. Als der Goldpreis 1980 sein Hoch

markierte und die Realzinsen bereits kräftig anzogen, dauerte es noch

zweieinhalb Jahre, bis die Aktienmärkte ein reales Tief markieren konnten

(August 1982). Allerdings kann man dem Tief vom März 1980 im Dow Jones

Index eine wichtige Bedeutung nicht absprechen. Denn dieses Tief war

nominal niedriger als das Tief vom August 1982. Also können wir das Jahr

1980 als den Zeitpunkt des Übergangs von einen sicherheitsorientierten zu

einer risikofreundlichen Periode kennzeichnen.

Das Ende des Goldpreisanstieges dürfte erneut den Übergang zu einer

bullishen Aktienmarktperiode kennzeichnen. Goldbugs müssen hoffen, dass

die Realzinsen negativ bleiben. Das Problem: Wenn die Weltwirtschaft

tatsächlich in ein deflationäres Umfeld geraten würde, würde der Realzins

automatisch ansteigen.

Die beste Entwicklung für Gold wären stabile bis steigende Rohstoffpreise

in Verbindung mit stabilen Niedrigzinsen. So würde sich die Enteignung der

Sparer und Aktionäre fortsetzen, die Goldbesitzer würden jedoch

profitieren. Alan Greenspans These vom Schutz der Sparer vor Enteignung

durch Gold gilt weiterhin.

Findet keine Enteignung mehr statt, sollte man Gold abstoßen.

Zum Timing: Unsere Indikatoren lassen uns für das Frühjahr 2012 ein Tief

an den Aktienmärkten erwarten. Gleichzeitig ist davon auszugehen, dass

sich der 30jährige Abwärtszyklus der nominalen Anleihezinsen einem

Tiefpunkt nähert. Unter diesen Umständen fällt es schwer, für Gold einen

weiteren, jahrelangen Anstieg zu prognostizieren. Käme es jetzt zu einer Beschleunigungsphase, so würde sich das Ende der

Aufwärtsphase für Gold in Monaten abzählen lassen.

Verfolgen Sie die Entwicklung

der Finanzmärkte in unserer handelstäglichen Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|