|

Wellenreiter-Kolumne vom 28. Januar 2012

Portugal und weitere Auffälligkeiten

Die Aktienmärkte legen - im

Vorfeld des Facebook-Börsengangs - deutlich zu. Ist das der „Real Deal“?

Oder gibt es Anzeichen für eine sich abschwächende wirtschaftliche

Situation? Der IFO-Index signalisiert für Deutschland zum dritten Mal

hintereinander steigende Werte. Eine solche Entwicklung ist positiv.

Entscheidend für die weitere Entwicklung an den Aktienmärkten dürfte die

konjunkturelle Entwicklung in den USA sein.

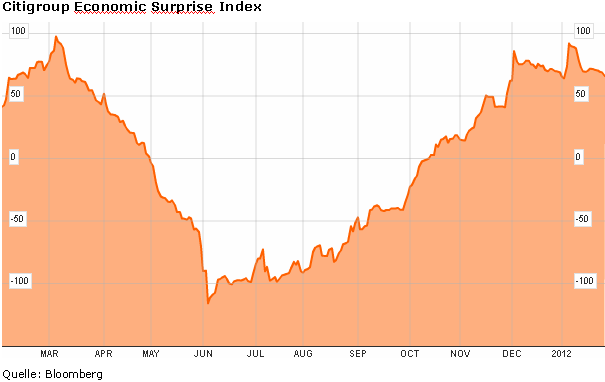

In den vergangenen Monaten

waren die Analysten in ihren Einschätzungen der Konjunk-turindikatoren

regelmäßig zu negativ eingestellt. Dies zeigt der so genannte „Economic

Surprise Index“ der Citigroup.

Jetzt, da die Zahl der

Überraschungen ein positives Extrem erreicht hat, dürften sich die

positiven Überraschungen sukzessive reduzieren. Mit anderen Worten: Die

Aktienmärkte haben positive Überraschungen eingepreist. Keine oder gar

negative Überraschungen dürften sich an den Aktienmärkten in Korrekturform

bemerkbar machen.

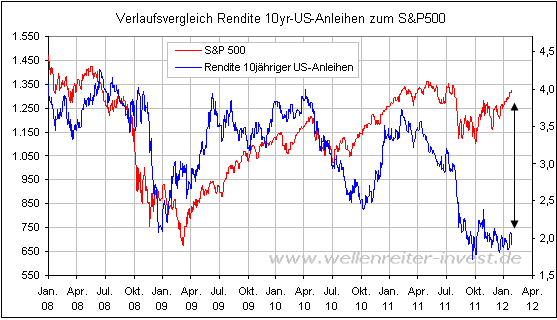

Die aktuelle Divergenz

zwischen der Entwicklung der Aktienmärkte und der Entwicklung der

Anleihenrenditen fällt auf.

Normalerweise unterstützen

steigende Renditen (fallende Anleihen) die Aktienmärkte: Kapital wird aus

den Anleihen in Aktien umgeschichtet. Dies ist momentan nicht der Fall.

Die Aktienmärkte schaffen den Anstieg allein. Entweder ist genügend

Liquidität vorhanden, um sowohl die Aktien- als auch die Anleihenmärkte

steigen zu lassen, oder einer der beiden Märkte hat „unrecht“. Die bullish

eingestellten Marktteilnehmer vermuten, dass die steigenden Aktienmärkte

die Renditen demnächst nach oben ziehen werden. Diejenigen, die auf wieder

fallende Aktienmärkte setzen, vermuten, dass die Renditen die

Markteintwicklung korrekt anzeigen.

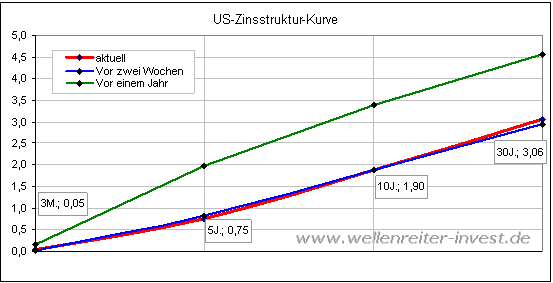

Ein Blick auf die Zinsstruktur

zeigt eine flacher werdende Kurve.

Die Rendite für fünfjährige

US-Anleihen ist am Freitag auf ein neues 60-Jahres-Tief gefallen. Eine

sich abflachende Zinsstrukturkurve – man vergleiche den aktuellen Verlauf

mit demjenigen vor einem Jahr - ist üblicherweise ein Zeichen einer sich

abkühlenden wirtschaftlichen Entwicklung. Die amerikanische Zentralbank

verstärkt durch ihre verbale Festschreibung der Nullzinspolitik bis Ende

2014 den Bedarf der Banken, Versicherungen und Pensionskassen, sich den

aktuellen Zinsspread zwischen kurzem und langem Ende zu sichern, bevor er

noch weiter zusammenschrumpft. Die Probleme von Versicherungen und

Pensionskassen im Hinblick auf Rendite dürften sich verschärfen. Abhilfe

könnte ein Engagement in anderen Märkten schaffen. Doch eine Bereitschaft

dieser Institutionen, sich beispielsweise verstärkt an den Aktienmärkten

zu engagieren, ist nicht erkennbar (man beachte das trotz steigender Kurse

niedrige Handelsvolumen!)

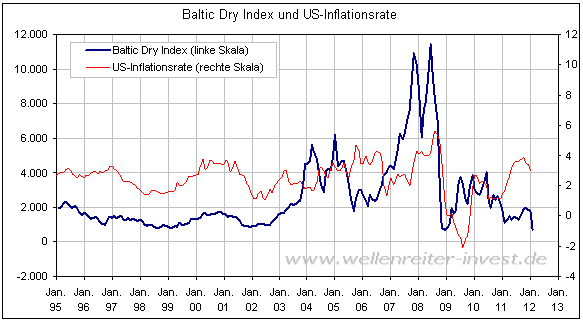

Ein weiterer konjunktureller

Negativ-Faktor ist die Entwicklung des Baltic Dry Index, ein Index für das

Niveau der weltweiten Schiffsfrachtraten.

Der Schiffsbau leidet unter

Überkapazitäten. Die Frachtkapazität steigt derzeit stärker an als das

tatsächlich gefahrene Frachtvolumen. Ein stark steigendes Angebot steht

einer nur moderat steigenden Nachfrage gegenüber: Die Preise fallen.

Ökonomisch ergeben sich zwei Seiten einer Medaille. Für die Branche selbst

(die Reeder) ist eine solche Entwicklung fatal. Die Gewinne brechen ein,

Investitionen werden gestoppt, der Bau neuer Schiffe wird auf Eis gelegt

oder verschoben. Erst wenn Angebot und Nachfrage im Einklang stehen,

können die Preise wieder steigen. Für das weltweit operierende Business

ist dieser Prozess zunächst positiv. Denn weniger Transportkosten bedeuten

eine höhere Marge bei sonst unveränderten Parametern. Der Baltic Dry Index

ist immer dann ein guter vorauslaufender Indikator, wenn eine fallende

Nachfrage die Schiffsfrachtraten fallen lässt. In diesem Fall ist

überwiegend das steigende Angebot für fallende Raten verantwortlich.

Andererseits: Ein Fall von 2.200 auf 726 Punkte innerhalb von vier Monaten

erscheint groß genug, um dahinter die eine oder andere negative

Überraschung vermuten zu können. Möglicherweise steckt nicht nur das

steigende Frachtangebot dahinter, sondern eine sich stärker als erwartet

verlangsamende Nachfrage. Und das wiederum wäre ein Hinweis auf eine sich

verstärkende konjunkturelle Abkühlung.

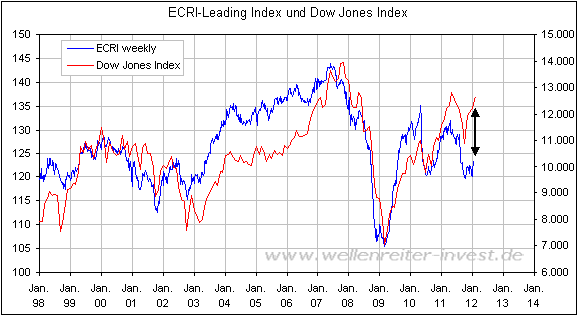

Zuletzt noch die Beobachtung,

dass sich der Frühindikator des Economic Cycle Research Institutes (ECRI)

einfach nicht verbessern will. Der Spread zwischen diesem Indikator und

der Entwicklung des amerikanischen Aktienmarktes hat sich auf ein in den

letzten 15 Jahren nicht gekanntes Niveau ausgeweitet.

Auch hier stellt sich die

Frage, wie diese Spanne nivelliert werden wird. Entweder fallen die

Aktienmärkte oder der ECRI steigt (oder beides geschieht). Das ECRI geht

weiterhin von einer US-Rezession in diesem Jahr aus. Geschähe dies, so

müsste sich der Dow Jones Index dem ECRI-Index nähern und nicht umgekehrt.

In diesem Prozess existieren

zwei „Wild-Cards“. Die eine dürfte der Iran sein, der gedroht hat, die

Straße von Hormuz zu blockieren. Durch diese Straße werden 20% des

weltweit vermarkteten Öls transportiert. Der Ölpreis verhält sich derzeit

nicht so, als ob diese Bedrohung akut wäre.

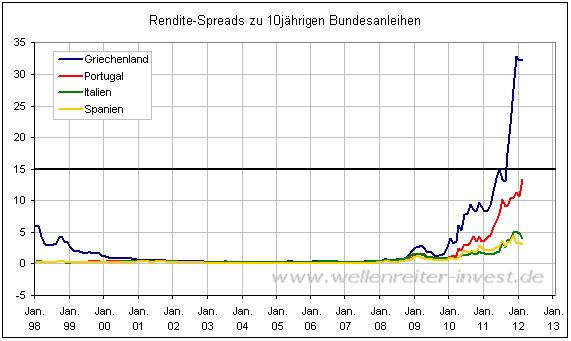

Anders ist es im Falle der

zweiten „Wild-Card“. Diese betrifft die Einschätzung der Händler im

Hinblick auf die Solvenz Portugals. Der Chart zeigt folgendes: Als der

Spread zwischen der Rendite 10jähriger griechischer Staatsanleihen und der

Rendite 10jähriger Bundesanleihen die 15-Prozentpunkte-Marke überschritt,

war das Schicksal Griechenlands im Hinblick auf den „Default“ besiegelt.

Der Rendite-Spread stieg anschließend schnell auf das aktuelle Niveau an.

Wir nehmen an, dass eine

Überschreitung der 15-Prozent-Marke des Spreads portugiesischer

Staatsanleihen zu Bundesanleihen eine ähnliche Wirkung entfalten würde.

Von dieser Marke ist der Spread nicht mehr weit entfernt.

Fazit: Größer als jetzt können

die positiven ökonomischen Überraschungen kaum mehr werden. Die Renditen

sollten bei steigenden Aktienmärkten anziehen. Sie tun dies aber nicht.

Der Baltic Dry Index fällt stark. Auch wenn dieser Fall Angebotsinduziert

scheint: Aufgrund des starken Rückgangs kann man vermuten, dass eine

Nachfrageschwäche nicht ausgeschlossen ist. Dies wiederum würde auf eine

sich abschwächende Konjunktur hindeuten. Ähnliches gilt für die wachsende

Spanne zwischen Dow Jones Index und ECRI-Index. Und schließlich sehen die

Händler die Solvenz Portugals sehr kritisch. Der Name „Portugal“ dürfte in

den kommenden Wochen häufiger in den Medien zu lesen sein, möglicherweise

häufiger als der Name „Griechenland“. Eine Insolvenz Portugals mit dem

Zwang zur Abwicklung wäre eine negative, an den Märkten nicht eingepreiste

Überraschung.

Facebook kann viel. Aber kann

ein Facebook-Börsengang „die Welt retten?“ Wohl kaum. Verfolgen Sie die

Entwicklung der Finanzmärkte in unserer handelstäglichen Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|