|

Wellenreiter-Kolumne vom 25. Februar 2012

Blickpunkt Japan

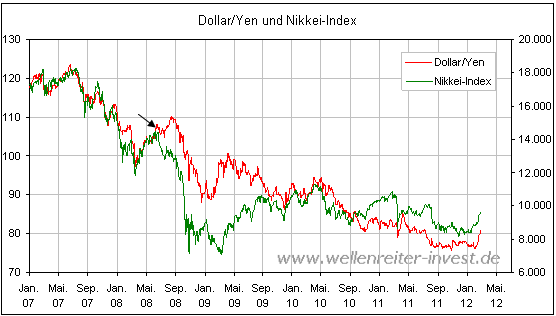

Der japanische Yen verliert

seinen Status als sicherer Hafen. Binnen weniger Wochen stieg der

Dollar/Yen von 76 auf 81 (roter Kreis folgender Chart). Noch stärker zog

der Euro/Yen an.

Begründet wird die

Yen-Schwäche mit dem schwachen wirtschaftlichen Umfeld in Japan. Daraus

resultieren Interventionen zugunsten des Dollar und geldpolitische

Lockerungsmaßnahmen der japanischen Zentralbank. Seltsam ist jedoch: Die

Interventionsbereitschaft der japanischen Notenbank zugunsten des Dollar

ist seit geraumer Zeit vorhanden, die Geldpolitik ist seit Jahrzehnten

locker und das wirtschaftliche Umfeld seit Jahrzehnten schwach. Warum

bricht der Yen ausgerechnet jetzt ein?

Die immerwährende Pendelei des

internationalen Kapitals zwischen Sicherheit und Risiko dürften der Grund

sein. Das internationale Kapital rechnete mit einem Auseinanderbrechen der

Eurozone und floh in den japanischen Yen als vermeintlich sicherer Hafen.

Nachdem sich Anfang Februar die Zustimmung zu einem Hilfspaket für

Griechenland abzeichnete, begann das Kapital in den Euroraum

zurückzufließen. Das Risiko gewann die Salonfähigkeit zurück.

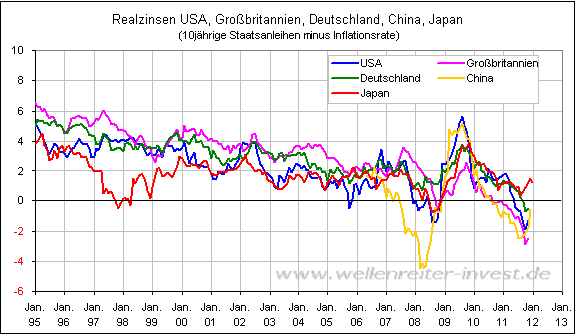

Oder steckt hinter der Flucht

aus dem Yen noch etwas anderes? Bisher genießt Japan - als eines der

wenigen alten Industrieländer - einen positiven Realzins (rote Linie

folgender Chart).

Dieser beträgt etwa 1 Prozent

(Rendite 10jähriger japanischer Staatsanleihen bei 0,95%; Inflationsrate

knapp unter null). Ein japanischer Anleger, der japanische Staatsanleihen

kauft, verdient real Geld. In Europa und den USA ist der Realzins hingegen

negativ. Entsprechend sind Kaufkraftverluste vorprogrammiert.

Was aber würde geschehen, wenn

die Inflationsrate in Japan anziehen würde? Schon eine Inflationsrate von

einem Prozent würde den Realzins negativ werden lassen (falls die Renditen

auf dem aktuellen Niveau verbleiben). Dies könnte Anleger in japanischen

Staatsanleihen dazu veranlassen, auf Alternativen auszuweichen.

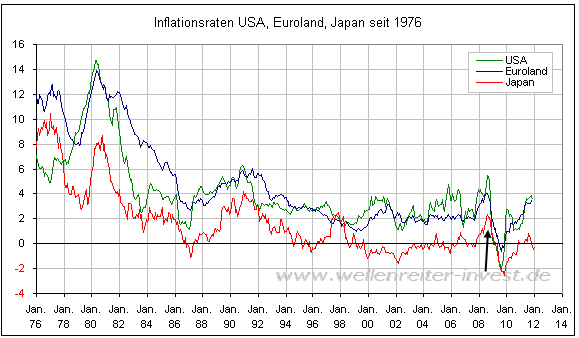

Kann denn die Inflationsrate

in Japan überhaupt steigen? Schließlich befindet sich das Land seit

1990 in

einer langgestreckten deflationären Phase. Der folgende Chart zeigt den

Verlauf der Inflationsraten in den USA, Euroland und Japan seit 1976.

Japan ist gegen einen Anstieg

der Inflationsrate – so diese Rohstoffinduziert ist – nicht immun. Im

Sommer 2008 stieg die japanische Inflationsrate auf 2,3 Prozent (siehe

Pfeil obiger Chart). Der Hauptgrund war der Ölpreisanstieg von 100 auf 150

US-Dollar binnen sechs Monaten.

Eine erwartbare Folge der

Flucht aus dem Yen ist ein Anstieg des Nikkei-Index. Die Yen-Verbilligung

erhöht die Wettbewerbsfähigkeit japanischer Unternehmen auf dem Weltmarkt.

Die positive Korrelation zwischen Dollar/Yen und dem Nikkei Index ist auf

dem folgenden Chart gut zu erkennen.

Doch ist diese Korrelation

nicht ohne Tücken. Als der japanische Realzins im Juni 2008 erstmals seit

dem Jahr 1997 negativ wurde, begann der Nikkei-Index durchzusacken. Der

Dollar/Yen hingegen stieg noch einige Monate weiter. Im Jahr 1997 geschah

übrigens ähnliches.

Fazit: Die Anleger fliehen aus

dem Yen. Diese Flucht begünstigt den Nikkei-Index: Die

Wettbewerbsfähigkeit japanischer Unternehmen zieht an. Dies geht solange

gut, bis die Inflationsrate anzieht und den Realzins negativ werden lässt.

Ein negativer Realzins verfügt über das Potential, eine Rally im Nikkei

Index abzuwürgen. Bis dahin dürfte sich ein Zeitfenster bieten, innerhalb

dessen der Nikkei-Index investierbar sein dürfte.

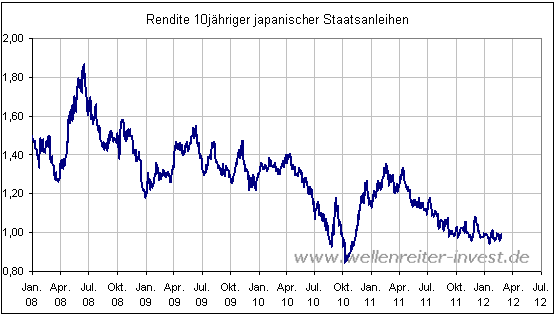

Jedoch: Die Wolken am Horizont

würden sich insbesondere dann verdichten, wenn die Marktteilnehmer der

Flucht aus dem Yen eine Flucht aus japanischen Staatsanleihen folgen

lassen würden. Aktuell liegen dafür zwar keine Anzeichen vor. Angesichts

der nachfolgend dargestellten Formation sollte man jedoch nicht darauf

wetten, dass dies so bleibt (folgender Chart).

Man liegt möglicherweise nicht

falsch, wenn man annimmt, dass die Aasgeier, die über Europa ihre Kreise

zogen, sich in Kürze neue Ziele suchen.

Ein

deutlicher Renditeanstieg in Japan würde diese These verifizieren.

Wurde Japan nur deshalb in

Ruhe gelassen, weil ein Zweifrontenkampf zu zermürbend gewesen wäre?

Verfolgen Sie die Entwicklung der Finanzmärkte in unserer handelstäglichen

Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|