|

Wellenreiter-Kolumne vom 6. November 2012

Annullierung von Staatsschulden

Die Debatte um die Annullierung von Staatsschulden gewinnt an Kraft. Im

folgenden NZZ-Artikel wird der Stand der Diskussion zusammengefasst.

http://tinyurl.com/cxetvtq

Der Grundgedanke lässt sich am besten am Beispiel Großbritanniens

erläutern. Dort befinden sich ein Viertel aller ausstehenden Gilts

(britische Staatsanleihen) im Besitz der Bank of England. Dies wurden im

Rahmen des Quantitative Easing erworben.

Die NZZ führt dazu aus: "Kernpunkt der Argumente im Markt ist, dass die

bei der quantitativen Lockerung von den Notenbanken erworbenen

Staatsanleihen problemlos annulliert werden können, da es sich um

Transaktionen innerhalb des öffentlichen Sektors handle, die sich

gegenseitig aufheben: Die Schuld der Regierung einerseits ist die

Forderung der Notenbank anderseits, und beide Posten heben sich

gegenseitig auf."

Anders als von vielen Marktteilnehmern erwartet hat der Erwerb von

Schuldenpapieren durch die Bank of England nicht zu einer Inflation in

Großbritannien geführt. Im Gegen-teil: Die offizielle Inflationsrate sank

von 5,2% im Oktober 2011 auf 2,2% im September 2012. Das Ausbuchen der

Staatsschulden würde die Schuldenquote von 63% auf 41% des BIP absinken

lassen.

Es erscheint wenig sinnvoll, die Schulden, die die Zentralbank von Staat

sowieso niemals zurückfordern würde, in den Büchern zu belassen. Anders

sieht es im Falle der privat geführten Banken aus, die Forderungen an den

Staat haben. Diese lassen sich nicht ausradieren. Es sei denn, man

verstaatlicht die Privatbanken. Aber das muss gar nicht sein. Mit einem

Schuldenstand von 41% vom BIP kann ein Staat komfortabel haushalten.

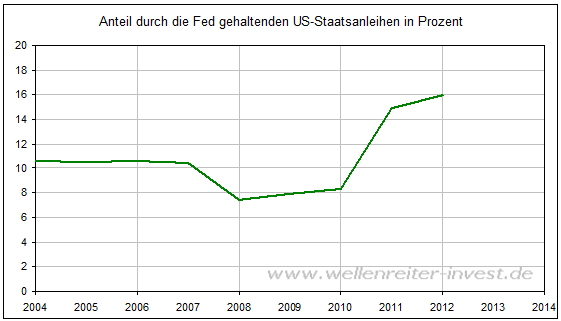

In den USA beträgt der Anteil der durch die Fed gehaltenen

US-Staatsanleihen etwa 16 Prozent. Die Anteilsentwicklung ist auf dem

folgenden Chart dargestellt.

Es stellt sich die Frage, ob ein von privaten Banken gehaltenes Konstrukt

wie die Federal Reserve überhaupt als öffentliches Organ gelten kann.

Selbst wenn es nicht so ist. Für die Frage der Annullierung von

Staatsschulden ist dies nicht nicht entscheidend. Wenn es der Wille sowohl

der US-Regierung auf der einen Seite als auch der Federal Reserve auf der

anderen Seite wäre, die Positionen in gegenseitigem Einvernehmen

aufzuheben, dann könnten sie dies so vertraglich besiegeln.

Für Japan käme eine solche Lösung ebenfalls in Frage. In Euroland hingegen

dürfte eine derartige Vorgehensweise auf Schwierigkeiten stoßen. Denn zum

einen hält die EZB einen vergleichsweise geringen Anteil an

Staatsanleihen. Und diese stammen aus dem Süden des Euroraums. Würde die

EZB hingehen und sich mit Spanien auf ein gegenseitige Ausbuchung der

Staatsanleihen einigen, würde das in Deutschland zu recht nicht akzeptiert

werden.

Der Inflationsvorbehalt greift nicht, denn die Sünden wurden ja bereits

begangen. Durch QE entsteht frisches Geld und damit eine potentielle

Inflationsgefahr, nicht aber durch den eigentlichen Akt der Annullierung.

Wie wären die Auswirkungen auf die Zinsentwicklung? Wie verhalten sich die

privaten Halter von Anleihen in einer solchen Situation? Würde es so

kommen, könnte man damit andere Konzepte wie das Vollgeld oder Free

Banking kombinieren? Um zumindest den letzten Teil vorwegzunehmen: Die

Annullierung von Staatsschulden würde den Anreiz für politische

Entscheidungsträger, auf ein anderes Geldsystem umzusatteln, verringern.

Die Debatte über die Annullierung von Staatsschulden beginnt gerade.

Antizipieren Sie die Entwicklung der Finanzmärkte mit Hilfe unserer

handelstäglichen Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|