|

Wellenreiter-Kolumne vom 17. April 2013

Rohstoff-Superzyklus am Ende?

Umfragen unter Fonds-Managern bieten im Hinblick auf

Extrempositionierungen interessante Erkenntnisse. So auch die Daten der

globalen Fondsmanagerumfrage von BoA/Merrill Lynch. Im März 2013 hieß es: Es

herrschten die besten Liquiditätsbedingungen, die jemals vorlagen. Eine

solche Aussage ist bemerkenswert, herrschten doch auf dem Höhepunkt des

von 2003 bis 2007 laufenden Bullenmarktes nach dem Empfinden der

Marktteilnehmer ähnlich gute Liquiditätsbedingungen. Damals war es das

„Private Equity“, heute soll es die von den Zentralbanken zur Verfügung

gestellte Liquidität sein.

In der aktuellen (April-)Umfrage gab es interessante Erkenntnisse:

- Die Risikoreduzierung läuft. Allerdings sind noch 49% in Aktien

übergewichtet, so dass der Risikoabbau "mittendrin" ist.

- Rohstoffe werden von den Fonds-Managern „mit Füßen getreten". Für diese

Anlagenklasse liegt die niedrigste Positionierung seit Januar 2009 vor.

Auch bei den Energieaktien (niedrigste historische Positionierung) und

Rohstoffaktien (niedrigste Positionierung seit Januar 2009) sind aus dem

Contrarian-Ansatz heraus Bodenbildungen zu erwarten.

- Der Chinaoptimismus ist stark gefallen. Er notiert auf dem Niveau vom

Oktober 2012.

- 100% der regionalen Fondsmanager erwarten eine Verbesserung der

Wirtschaft in Japan. Wo bleibt dort weiteres positives

Überraschungspotential?

- Die Übergewichtung im US-Aktienmarkt und in USD-Anlagen notiert auf dem

höchsten Niveau der Geschichte dieser Umfrage. Wer soll noch US-Aktien

kaufen, wenn alle bereits gekauft haben?

Die Frage nach dem Ende des Rohstoff-Superzyklus wollen wir auf unsere Art

und Weise zu beantworten versuchen: Wir werfen einen Blick auf unsere

Langfristcharts und Blasenverlaufsmuster.

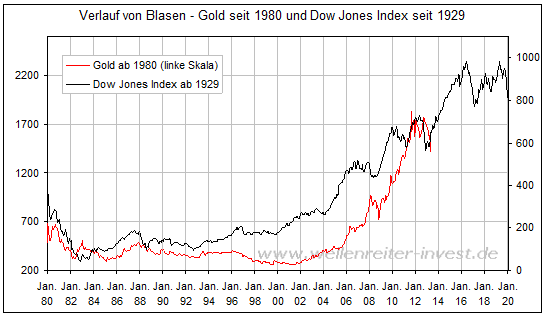

Vergleicht man die Entwicklung des Goldpreises nach 1980 (Platzen der

Blase) mit derjenigen des Dow Jones Index nach dem Crash des Jahres 1929,

so sind die Parallelen unübersehbar. Für Gold wurde durch den Dow Verlauf

genauso ein Abverkauf in 2008 vorhergesagt als auch der aktuelle Rückgang.

Damals wurde die Panik im Dow aus dem Mai 1962 im Oktober (Kuba-Krise)

nochmals zurückgetestet. Dann aber setzte eine längere Aufwärtsbewegung

ein.

Die Eintrittswahrscheinlichkeit eines solchen - positiven - Szenarios

hängt in erster Linie von einer Stabilisierung des Rohstoffmarktes ab.

Hier wiederum spielt China die entscheidende Rolle. Denn ohne die

zusätzliche Nachfrage Chinas wäre eine Rohstoffhausse nicht oder nur in

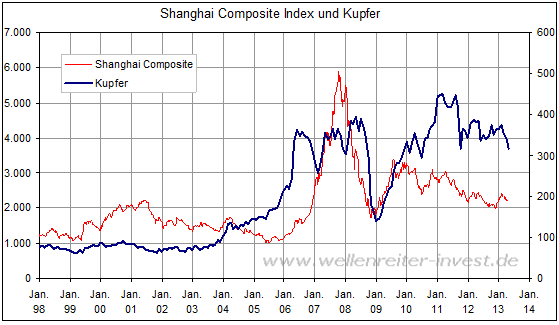

geringerem Maße erfolgt. Ein charttechnisches Setup für eine positive

Bewegung des Shanghai Composite Index wäre dann vorhanden, wenn der Index

die Bodenformation mit Hilfe einer Tasse-Henkel-Formation vollenden würde

(siehe Pfeil folgender Chart).

Die positive Korrelation zwischen dem Shanghai Composite Index und dem

Kupferpreis wird durch den folgenden Chart erkennbar.

Halten wir fest, dass eine Erholung des Shanghai Composite Index ein Indiz dafür

wäre, dass ein Ende des Rohstoff-Superzyklus noch nicht in Sichtweite ist.

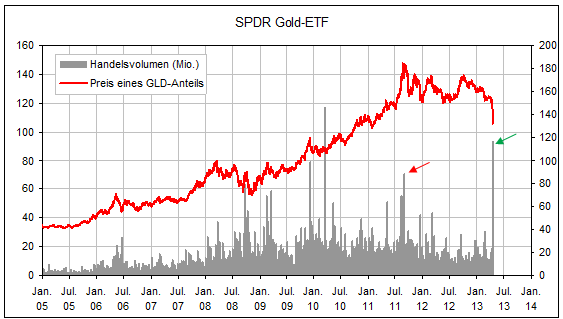

Noch ein Wort zu der Goldpanik Anfang vergangener Woche. Man beachte die

Panik im größten Gold-ETF (SPDR) am 15. April (siehe grünen Pfeil

folgender Chart).

Das

Handelsvolumen

erreichte ein höheres Niveau als bei der Ausbildung des Hochpunktes

Ende August 2011 (roter Pfeil obiger Chart).

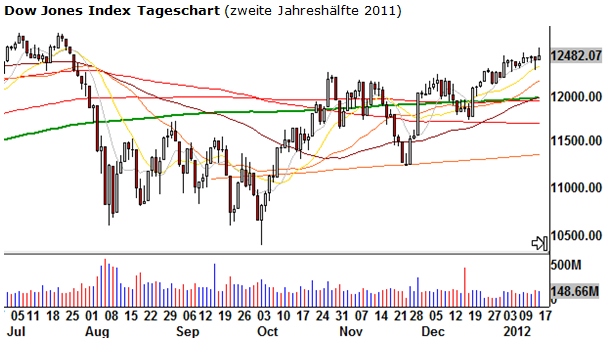

Paniken werden üblicherweise zurückgetestet. Dies kann Wochen, manchmal

auch Monate dauern. Man denke an die Panik im Dow Jones Index im August

2011.

Der August-Abverkauf erfolgte mit hohem Volumen. Der Rücktest Anfang

Oktober brachte höhere Angstwerte, aber ein geringeres Volumen. Wir

erwarten, dass der Goldpreis sein Tief ebenfalls nochmals testet. Wir

gehen von einem erfolgreichen Test innerhalb der kommenden Wochen –

möglicherweise auch Monate - aus.

Die nachwachsenden Rohstoffe dürften aufgrund ihrer Muster zu den

Anführern einer Rohstoffpreis-Erholung zählen. Man achte jetzt auf Kaffee.

Dort vollzieht sich möglicherweise die Endphase der Bodenbildung in Form

der Ausprägung einer W-Formation. In einem schwachen Rohstoffumfeld sind

solche Ansätze in jüngerer Vergangenheit häufig gescheitert. Aber man

sollte diesen Versuch der Bodenbildung in Kaffee durchaus beachten.

Fazit: Die Entwicklung des Rohstoff-Zyklus ist eng mit der

wirtschaftlichen Entwicklung Chinas bzw. der Bewegung des Shanghai

Composite Index verbunden. Der Shanghai Composite Index befindet sich

bereits seit dem Jahr 2007 in einer Baisse. Ein erster Comebackversuch

endete im Jahr 2009 - mit einem jetzt noch gültigen Verlaufshoch –

kläglich. Sollte sich jetzt eine Tasse-Henkel-Formation ausbilden können,

so sollte der Rohstoffsektor die seit zwei Jahren laufende sekundäre

Baisse beenden. Auch die Fondsmanager-Umfrage spricht für ein Ende der

Rohstoff-Abwärtsbewegung in den kommenden Wochen. Der Goldpreis sollte

nochmals zurückgetestet werden. Wir gehen von einem erfolgreichen Test

aus. Anschließend sollte der Goldpreis seinen Anstieg bis zum Jahr 2016

fortsetzen.

Testen Sie unsere handelstägliche Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|