|

Wellenreiter-Kolumne vom 31. Mai 2013

TIPS-Crash und zwei Hindenburg-Omen

In den USA

bezeichnet das Kürzel „TIPS“ eine Anleihe, die gegen Kaufkraftverlust

schützt. Ein Investment in TIPS („Treasury Inflation Protected Security“,

deutsch: Inflationsgeschützte Anleihe) gleicht einer Wette mit dem

Emittenten. Erwartet der Käufer eine Inflationsrate, die oberhalb der

Erwartungen des Emittenten liegt, und tritt diese tatsächlich ein, so

gewinnt der Käufer. Entwickelt sich der Markt hingegen in eine

deflationäre Richtung, so fährt der Käufer mit normalen Anleihen besser.

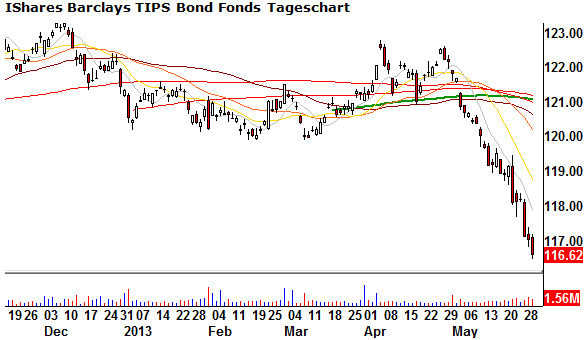

Seit Anfang Mai brechen inflationsgeschützte Anleihen ein. Man kann dies

als Crashmuster bezeichnen, zumindest ist es ein harter Abverkauf

(folgender Chart).

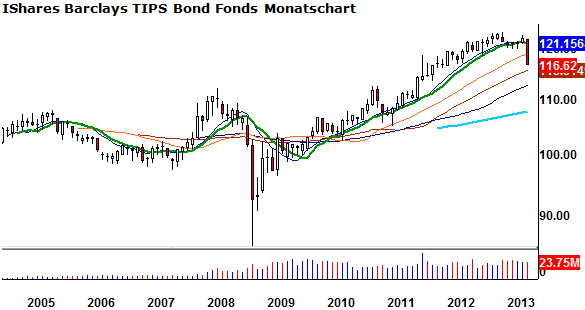

Ein Ende dieses Abverkaufs ist bisher nicht in Sicht. Auf dem Monatschart

(nächster Chart) lässt sich erkennen, dass der Mai-Einbruch den stärksten

Verlust seit dem September 2008 darstellt. Damals gerieten die

Finanzmärkte in eine rezessive Abwärtsspirale.

Man könnte einwenden, dass die inflationsgeschützten Anleihen fallen, weil

auch die normalen Anleihen seit einigen Wochen den Rückwärtsgang einlegen.

Entscheidend ist hier die Relation: Die inflationsgeschützten US-Anleihen

fallen deutlich stärker als die normalen US-Anleihen. Das Signal lautet:

Die Inflationserwartungen fallen rasant. Ein Inflationsschutz erscheint

vielen Anlegern nicht mehr opportun.

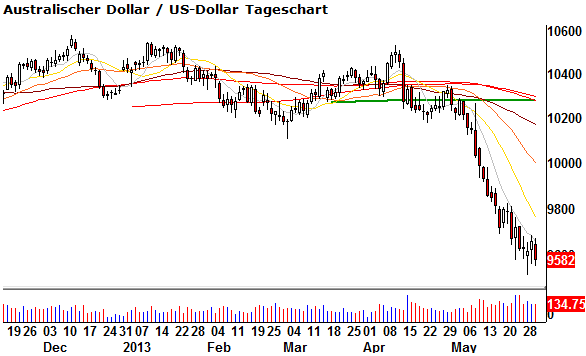

Wer aufmerksam den ersten Chart mit dem folgenden Chart vergleicht, wird

feststellen, dass der TIPS-Verlauf nahezu eins zu eins dem Verlauf des

australischen Dollar zum US-Dollar gleicht.

Der Australische Dollar ist die Währung einer großen Rohstoffnation. Wenn

Rohstoffe nicht performen, gerät der australische Dollar unter Druck.

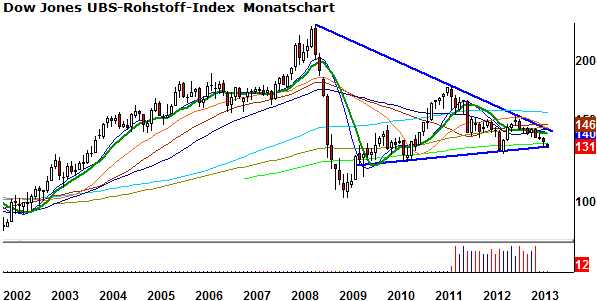

Tatsächlich ist von der Rohstoffhausse nicht mehr viel übrig. Betrachtet

man die Anlageklasse der Rohstoffe als Ganzes, so steht der Rohstoffindex

kurz davor, auf das Niveau von Ende 2008 zurückzufallen.

Die Charttechnik lässt Spielraum für eine Fortsetzung der Abwärtsbewegung.

Was sagt die US-Zentralbank zu dieser Situation? Vor einigen Tagen hatte

ich Gelegenheit, in Frankfurt an einer Veranstaltung mit

US-Topzentralbanker James Bullard teilzunehmen. Bullard äußerte sich wie

folgt: "Ich sehe zur Zeit keine allzu große Risiken für eine Deflation.

Aber wenn die Inflation unter ein Prozent fällt, dann würde ich anfangen,

mir Sorgen zu machen."

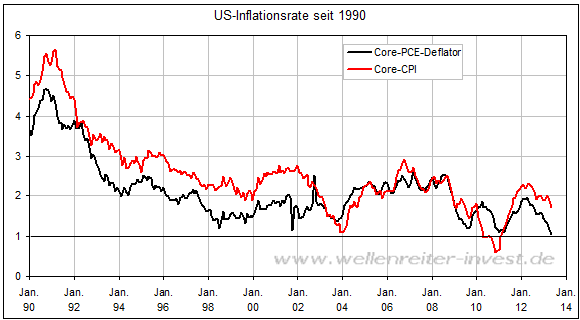

Welche Inflationsrate meinte Bullard? In seiner Rede nannte Bullard den

sogenannten „PCE-Deflator“ ohne Lebensmittel und Energie („Kern-PCE-Deflator“)

als von der Fed bevorzugten Inflationsanzeiger.

Der PCE-Deflator wird aus der Rubrik „Personal Expenditures“ der Angaben

zum US-BIP abgeleitet. Auch werden Daten aus Erzeuger- und

Konsumentenpreisindex für die Berechnung herangezogen. Der

unterschiedliche Verlauf des Kern-PCE-Deflators (Kernrate ohne

Lebensmittel und Energie) im Vergleich zur Kern-CPI-Rate ist nachfolgend

dargestellt.

Aus dem Blickwinkel der Fed befindet sich die maßgebliche Inflationsrate

mit 1,05% (schwarze Linie obiger Chart) auf dem niedrigsten Niveau seit

Beginn der Zeitreihe im Jahr 1959. Angesichts der auch im Mai weiter

gefallenden Rohstoffpreise und des Einbruchs bei inflationsgeschützten

Anleihen halten wir es für wahrscheinlich, dass der Kern-PCE-Deflator im

Mai unter die 1-Prozent-Marke gerutscht ist.

Bullard kann also damit beginnen, sich Sorgen zu machen. Wir gehen davon

aus, dass auf der nächsten Fed-Sitzung am 19. Juni die Ausdehnung des

laufenden quantitativen Lockerungsprogramms ein Thema sein wird. Dies

insbesondere dann, wenn der Rohstoffindex die oben gezeigte

charttechnische Unterstützung brechen würde.

Dem Rohstoffsektor droht der Verlust des Status als eigene Anlageklasse.

Das Sentiment gegenüber Rohstoffen ist bereits sehr negativ.

Schon jetzt ist der Rohstoffsektor - entsprechend Umfragen und

Positionierungen der Fonds Manager - die meistgehasste Anlageklasse. Dies

macht zwar - auf mittlere Sicht - Hoffnung auf ein „Contrarian

Investment“. Ein letztes Crescendo nach unten, ein lauter Knall und eine

Fed, die hektisch versucht, die Märkte vor der Deflation zu bewahren: Das

sind Punkte, die auf der zukünftigen Marktagenda stehen dürften.

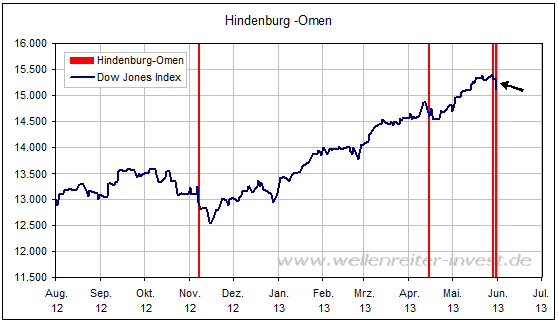

Abschließend der Hinweis, dass am Mittwoch und Freitag zwei

Hindenburg-Omen auftraten (siehe Pfeil folgender Chart).

Auch wenn diese Omen nicht immer greifen, so ist deren Auftreten häufig

mit dem Ende eines Aufwärtstrends verbunden.

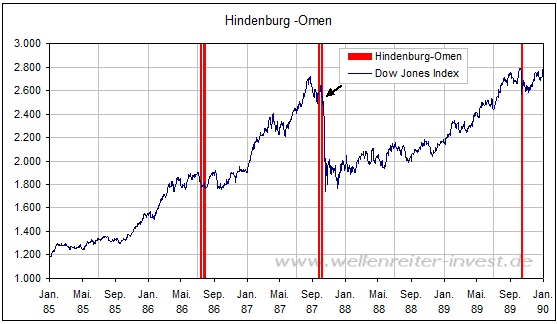

Man denke nur an den Crash von 1987…

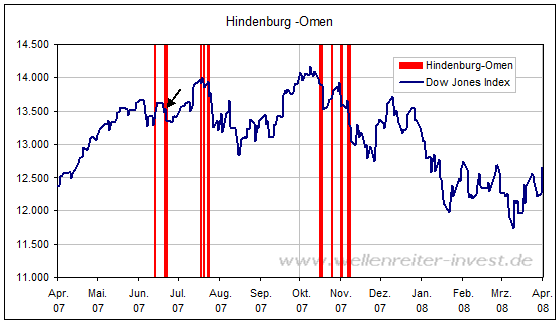

…oder auch an die vielen Hindenburg-Omen im Jahr 2007 (folgender Chart).

Je mehr Hindenburg-Omen auftreten, desto größere Bedeutung gewinnt dieses

Phänomen im Hinblick auf die Vorhersage eines Markthochs. Zwei Omen sind

bereits notiert. Die nächsten Wochen könnten weitere Omen bringen.

Mehr zum Hindenburg-Omen finden Sie hier:

http://tinyurl.com/5u86xj Das

damalige Omen (Juni 2007) trat als Vorbote der Erschütterungen der Jahre

2007/2008 auf.

Testen Sie unsere handelstägliche Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|