Sie sind hier

Botox-DAX-Marketing

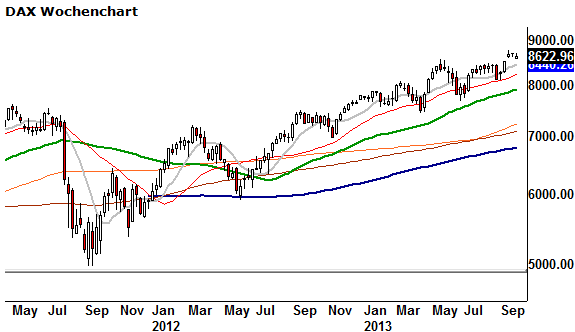

Der Performance-DAX legte in den vergangenen beiden Jahren um 3.600 Punkte zu. Scheinbar ohne Widerstand gleitet der deutsche Leitindex weiter von Allzeithoch zu Allzeithoch.

Der auf der Kurstafel im Frankfurter Börsensaal dargestellte Performance-DAX ist ein so genannter Total Return Index. Er rechnet Dividenden zur Kursentwicklung hinzu.

Weder im Euro Stoxx 50, im Dow Jones Index, im S&P 500, im CAC 40, im FTSE 100, im SMI, im IBEX oder sonstigen Leitindizes werden Dividenden mit einbezogen. Diese Indizes sind reine Kursindizes.

Das europäische Statistikamt Eurostat versucht seit längerer Zeit, BIP-Messungen, Arbeitslosenquoten und Inflationsraten innerhalb der EU so zu harmonisieren, dass eine ungefähre Vergleichbarkeit gegeben ist. Der Kursverlauf von Leitindizes ist eine relevante, u.a. von der EZB zur Entscheidungsfindung herangezogene Größe. Eurostat veröffentlicht eine indexierte Übersicht europäischer Aktienindizes, die den Performance DAX in eine Linie mit den Leitindizes anderer Länder stellt (Googeln: „Eurostat Stock Market“). Als Quelle gibt Eurostat die EZB an. Die EZB übernimmt die Daten der nationalen Börsen offenbar ungeprüft. EZB und Eurostat müssen zwingend den Kurs-Dax verwenden, wenn Sie die Absicht haben, eine statistische Vergleichbarkeit der Leitindizes herstellen zu wollen.

Irritationen der nationalen und internationalen Anleger würden bei Einführung des Kurs-Dax als Leitindex nicht mehr auftreten. Sie würde dafür sorgen, dass der DAX auf europäischer und internationaler Ebene vergleichbar wird. Und last but not least würde die Information über den DAX-Kursverlauf als statistisch relevante Größe in Eurostat- und EZB-Betrachtungen Eingang finden können.

Nicht nur der DAX, sondern auch der MDAX wird als Performance-Index geführt. Der Nebenwerte-Index MDAX konnte im laufenden Jahr rund 27% hinzugewinnen. Der Kurs-MDAX stieg um 23,7%. Der US-Nebenwerteindex Russell 2000 (Kursindex) legte um 26,5% zu. Erst auf dem zweiten Blick wird deutlich, dass die US-Nebenwerte stärker gestiegen sind als die deutschen Nebenwerte.

Man kann der Meinung sein, dass diese Unterschiede irrelevant sind. Wenn interessiert es, ob ein Index um 24 oder um 27 Prozent gestiegen ist? Betrachtet man allerdings den bisherigen Jahresgewinn von Performance-DAX (+13,3%) und Kurs-DAX (+9,6%), so klingt zweistellig besser als einstellig. Der spanische IBEX (Kursindex) stieg in diesem Jahr um 15,3%. Da hält der Performance-DAX fast mit, aber der Kurs-DAX eben nicht. Der Kurs-DAX ist zwingend derjenige, der mit dem IBEX zu vergleichen wäre.

Es gibt noch eine weiteren kleinen, aber feinen Unterschied: Während der Performance-DAX ein neues Allzeithoch nach dem anderen generiert, befindet sich der Kurs-DAX knapp 30 Prozent unterhalb seines Allzeithochs.

Charttechnisch befindet sich der Kurs-DAX in einer interessanten Situation, nämlich an der oberen Begrenzung eines großen Dreiecksmusters (nächster Chart).

Ein Ausbruch aus diesem Muster könnte eine „Runaway-Situation“ mit höheren Kursen produzieren. Andererseits bedeutet diese Begrenzung de facto einen Widerstand. Dieser Widerstand wird zum ersten Mal angelaufen. Angesichts von Größe und Bedeutung des Musters erscheint ein „Durchmarsch“ des Kurs-DAX unwahrscheinlich.

Indexiert man Kurs-DAX und Euro Stoxx 50 auf den 1.1.1990, so haben beide Indizes in den vergangenen 24 Jahren um jeweils 170 Prozent zulegen können.

Zum Vergleich: Der für Europäer währungsbereinigte S&P 500 schaffte im gleichen Zeitraum einen Anstieg von mehr als 300 Prozent (grüne Linie obiger Chart).

55% der DAX-Marktkapitalisierung befindet sich in ausländischer Hand (knapp die Hälfte davon sind US-Investoren). Frage: Warum investieren die US-Amerikaner überhaupt in den DAX? In ihrem Heimatmarkt locken doch die höheren Gewinne? Antwort: Der Performance-DAX legte seit Januar 1990 um 380 Prozent zu. Das schlägt doch den S&P 500 um Längen….

Die Amerikaner sprachen häufig vom „Dumb German Money“ (der Begriff stammt ursprünglich aus den 1990er Jahren und bezeichnet die Finanzierung irrelevanter Hollywood-Produktionen durch deutsches Filmfonds-Geld). Umgekehrt dürfte einiges an „Dumb American Money“ im DAX sitzen, nur auf dem Eindruck beruhend, dass der DAX exzellenter performt als der S&P 500.

Bei aller Kritik: Das Marketing für den Botox-DAX ist ausgeklügelt genial.

Robert Rethfeld

Wellenreiter-Invest

Testen Sie unsere Frühausgabe.

Ein kostenloses 14-tägiges Schnupper-Abonnement können Sie hier bestellen: Schnupper-Abo bestellen

Wochenend-Kolumne abonnieren.

Weitere Kolumnen finden Sie im Archiv.