Sie sind hier

Der 30-Jahres-Rendite-Zyklus

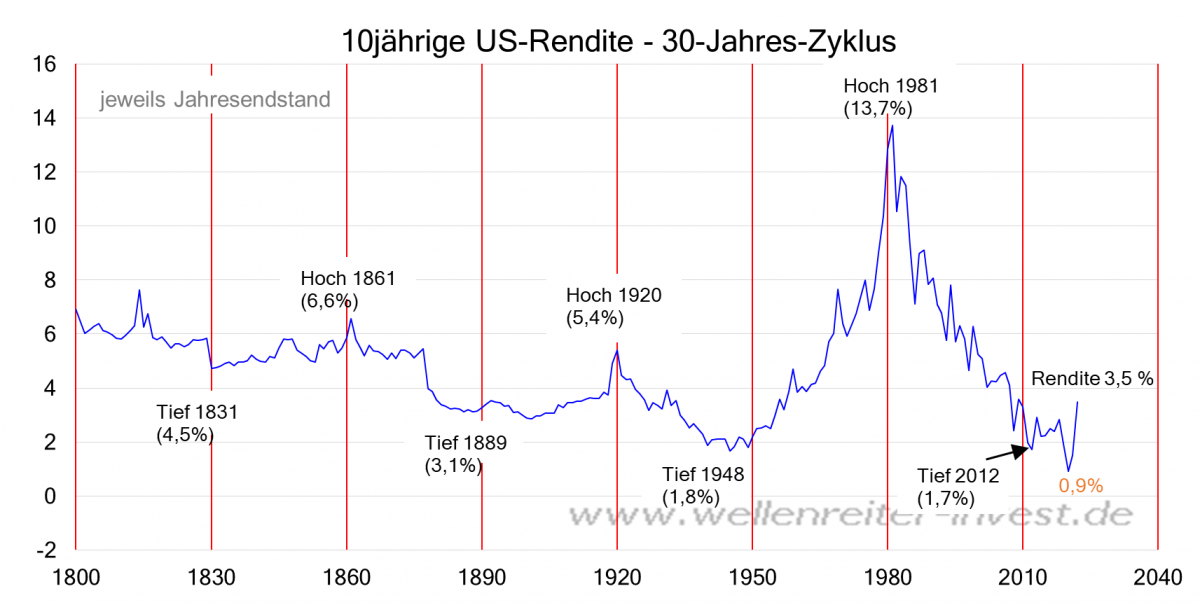

Seit über 200 Jahren steigt und fällt die Rendite 10jähriger US-Anleihen im Rahmen einem 30jährigen Zyklus. Nur Ende der 1890er Jahre wurde ein Tief nochmals leicht unterboten. Mitte Dezember 2022 notierte die 10jährige US-Rendite bei 3,5%. Dieser Chart zeigt Jahresendkurse.

Der Chart weist alle 30 Jahre einen Hoch- und einen Tiefpunkt auf, sodass eine zyklische Interpretation möglich ist. Danach hat sich – bezogen auf die USA – im Jahr 2012 mit einer Jahresendrendite von 1,75 Prozent das zyklische Tief ergeben. In diesem Fall ist der 30-Jahres-Zyklus ein weiteres Mal bestätigt worden.

Der Corona-Crash schickte die 10jährigen US-Jahresend-Rendite des Jahres 2020 auf 0,9%. Müsste hier nicht der Zyklus gerissen sein? Das kann man diskutieren. Wir werten diesen drastischen Fall als krisenbedingten Ausreißer. Lässt man diesen Extrempunkt beiseite, behält der 30-Jahres-Zyklus der 10jährigen US-Rendite seine Gültigkeit.

Man beachte die exorbitante Zinsspitze des Jahres 1981. Alle früheren Zinshochs lagen unterhalb der 8- Prozent-Marke. Diese Spitze ist etwas Besonderes. Sie erforderte wohl spiegelbildlich eine Untertreibung in Form besonders niedriger Zinsen. Das ist wie bei einem stark gedehnten Gummiband, das entsprechend hart zurückspringt. Der zyklische Charakter ist nicht in Frage gestellt, denn nach dem besonders tiefen Tiefpunkt läuft das Gummiband – dann wohl entspannter – wieder nach oben.

Europa

Die Renditetendenz des 30-Jahres-Zyklus bescherte Europa seit Beginn der 1980er Jahre fallende Renditen. Anders als in den USA endete der Zyklus nicht im Jahr 2012. Die Zinsen des Euroraums konvergierten im Vorfeld der Euro-Einführung 1998. Danach nahmen die Marktteilnehmer den Euroraum bis zur Finanzkrise als einen einheitlichen Wirtschaftsraum wahr. Die Rezession von 2012/13 war europaspezifisch. Der Markt war nach der Finanzkrise nicht mehr bereit, den Mitgliedern des Euroraums eine einheitliche Zins- und Inflationspolitik zu gewähren.

Länderrisiken unterschiedlich bewertet

Zu groß waren die Unterschiede im Hinblick auf die Staatsverschuldung und die Wirtschaftsentwicklung. Die Länderrisiken werden seither unterschiedlich bewertet, und so ist es auch heute. In der jüngeren Vergangenheit mehren sich die Anzeichen für konstante Renditeabstände zwischen Ländern wie Deutschland und Italien, ohne via APP oder PEPP einzugreifen. Aber da die EZB fällige Staatsanleihen durch Nachkäufe ersetzt, nutzt sie die Möglichkeit, vermehrt italienische Staatsanleihen zu kaufen, wenn die Situation dies aus ihrer Sicht erfordert. Dies war im Jahr 2022 insbesondere im Juni und Juli der Fall (deutliche Netto-Käufe italienischer Staatsanleihen und Netto-Verkäufe deutscher Staatsanleihen im Rahmen des PEPP-Programms), nicht aber im August und September als letzte verfügbare Daten. Offenbar reicht der verbale Ansatz derzeit aus.

Corona-Crash als Extrempunkt

Für das große Bild bedeutet dies, dass sich die 10jährige Rendite tendenziell bis um das Jahr 2040 herum in einer Aufwärtstendenz bewegen sollte. Dabei gehen wir nicht von einer Wiederholung des Anstiegs der 1970er Jahre aus, sondern halten uns an die üblichen Hochpunkte der vergangenen 200 Jahre im Bereich von 6 bis 8 Prozent. Zu erkennen ist, dass derartige Hochpunkte als Spike-Hochs auftreten. Dies bedeutet, dass der Weg dorthin bis kurz vor der Jahreszahl 2040 relativ flach verlaufen könnte, nur um erst im letzten Moment anzusteigen. Dies würde bedeuten, dass sich die Rendite auf dem Weg dorthin im Bereich von 3 bis 5 Prozent aufhalten sollte. Demnach würde sie sich aktuell in der Mitte des Korridors befinden.

Spanne 2,5 bis 4,5%

Daran anknüpfend, dass der Aufwärtszyklus der US-Renditen im Jahr 2012 begonnen hat und eine längere Bodenbildungsphase bereits erfolgt ist, aber gleichzeitig Peak-Niveaus von 6 bis 8 Prozent erst um das Jahr 2040 herum erreicht werden sollten, erscheint für 2023 eine Spanne der 10jährigen US-Rendite zwischen 2,5 und 4,5 Prozent vorstellbar.

Verzögerter Rezessionseintritt

2,5 Prozent kämen dann als unterer Wert in Frage, wenn sich die US-Wirtschaft rezessiv abschwächen sollte. Einen Anstieg auf 4,5 Prozent halten wir lediglich bei einem anhaltenden inflationären Wirtschaftswachstum für möglich. Allerdings weist die Breakeven-Inflationsrate auf eine fallende US-Inflationsrate hin, sodass sich der 4,5%-Wert eher nicht einstellen sollte. Wir rechnen mit einem verzögerten Eintreffen der Rezession im Jahr 2023, so dass die Renditen am langen Ende noch ansteigen könnten, um ein niedrigeres Hoch auszubilden und dann Richtung 2,5 Prozent zu fallen.

Nur wenig regelmäßige zyklische Phänomene

Aus unserer Sicht ist der 30-Jahres-Rendite-Zyklus ist einer der wenigen Zyklen an den Finanzmärkten, die regelmäßige zeitliche Abstände aufweisen. Der alle 7 Jahre auftre-tende Sabbatzyklus ist ebenfalls augenfällig. Es hilft als Investor, diese beiden regelmäßigen Zyklen zu kennen.

Testen Sie unsere Frühausgabe.

Ein kostenloses 14-tägiges Schnupper-Abonnement können Sie hier bestellen: Schnupper-Abo bestellen

Wochenend-Kolumne abonnieren.

Weitere Kolumnen finden Sie im Archiv.