Sie sind hier

Kohlekraftwerke: Der „Squeeze out“ hat begonnen

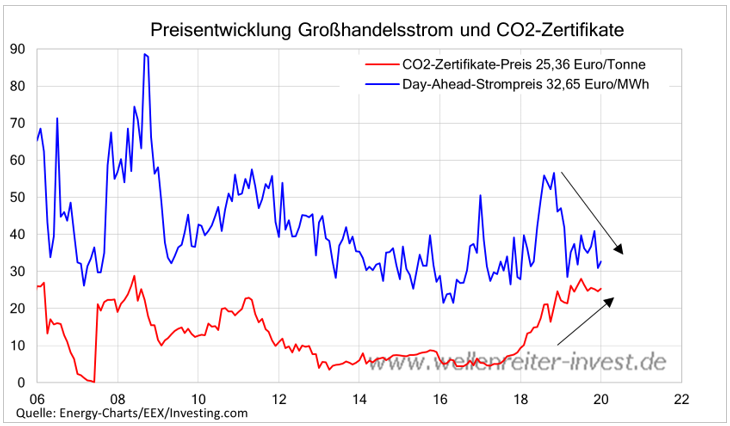

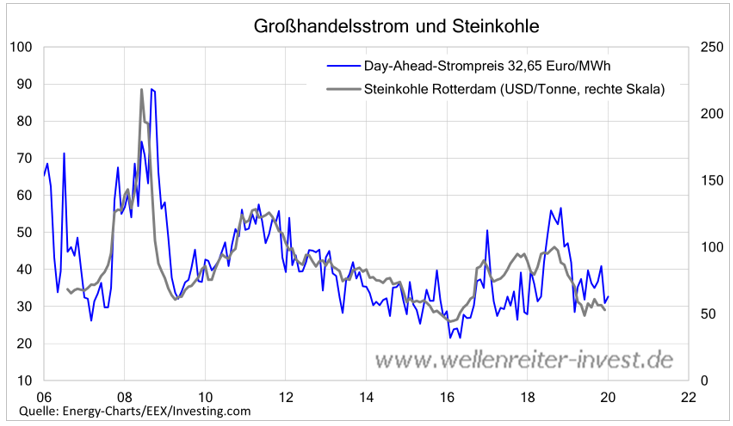

Der deutsche Börsenstrompreis war im Jahr 2019 der niedrigste in Europa. Mitte Januar 2020 betrug der an der EEX Leipzig gehandelte durchschnittliche Strompreis 32,65 Euro pro Megawattstunde. Während der Börsenstrompreis seit dem Herbst 2018 fällt, steigt gleichzeitig der Preis für CO2-Zertifikate. Dies hat Folgen.

Die so genannte „Merit Order“ beschreibt die Einsatzreihenfolge der Kraftwerke zur Stromerzeugung. Beginnend mit den niedrigsten Grenzkosten werden so lange Kraftwerke zugeschaltet, bis die Nachfrage gedeckt ist. Photovoltaik- und Windkraftwerke setzen die kostenlosen „Brennstoffe“ Wind und Sonne ein, daher stehen sie am Anfang der Zuschaltkette. Ähnliches gilt für Wasserkraftwerke.

Braunkohle wird regional im Tagebau „abgeräumt“, auf Förderbänder ins Kraftwerk geschoben und verbrannt. Produktion und Verbrauch finden vor Ort statt, Abhängigkeiten von einem Weltmarkt bestehen nicht. Dies führt dazu, dass die Betreiber mit so geringen Brennstoffkosten (2 Euro pro MWh) kalkulieren können, dass sie fast einen zu vernachlässigenden Faktor darstellen. In der Reihenfolge der Brennstoffkosten sind Steinkohlekraftwerke teurer als Braunkohlekraftwerke, aber günstiger als Gaskraftwerke. Sowohl für Steinkohle als auch für Erdgas existieren Marktpreise.

Die „Merit Order“ ist ein vereinfachendes Modell, kann aber helfen, die aktuell interessanten Verschiebungen zu erklären. Würde die Reihenfolge nur nach den Brennstoffkosten festgelegt, würden Braun- und Steinkohlekraftwerke stets den Vorzug vor Gaskraftwerken erhalten. Geschehen ist jedoch das Gegenteil: Im Jahr 2019 verdrängten GuD-Kraftwerke (Gas- und Dampfturbinen-Kraftwerke) immer häufiger die Braun- und Steinkohlekraftwerke, so dass Kohlekraftwerke immer weniger Einsatzzeit erhielten. Gegenüber dem Jahr 2018 ging der Braunkohleanteil an der Stromerzeugung um 22,3 Prozent, der Steinkohlanteil gar um 32,8 Prozent zurück. Entsprechend rückläufig waren die CO2-Emissionen.

Preis für CO2-Zertifikate steigt

Als Ursache lässt sich der Preisanstieg der CO2-Verschmutzungsrechte festmachen. Der EU-Emissionshandel für CO2-Zertifikate funktionierte lange nicht. Überkapazitäten und Ausnahmen sorgten für niedrige Preise, mache sprechen von Geschenken an die Kraftwerksbetreiber. Nachdem die EU eine stärkere Verknappung der Zertifikate beschloss, stieg der Preis für die CO2-Zertifikate. Mitte Januar 2020 betrug er 25,45 Euro/Tonne. Somit nähern sich Börsenstrompreis und der CO2-Zertifikatepreis an.

Braunkohle ist billig, aber dreckig

Ein Braunkohlekraftwerk emittiert etwa eine Tonne CO2 pro Megawattstunde (MWh) und ist damit der schmutzigste Kraftwerkstyp. Steinkohlekraftwerke kommen auf etwa 80%, GuD-Kraftwerke auf etwa 35% dieses Wertes, wobei die bei Förderung und Transport von Steinkohle und Erdgas entstehenden CO2-Emissionen unberücksichtigt bleiben. Würde man diese mit einbeziehen, würde sich die relative Sauberkeit von Erdgas verringern. Die Wirtschaftlichkeitsrechnung für den Einsatz von Braunkohlekraftwerken basiert auf der Differenz zwischen dem an der Strombörse erzielbaren Verkaufspreis und dem Preis für CO2-Zertifikate plus Brennstoff- und Betriebskosten. Ein Kraftwerk zu betreiben, dessen Kosten für CO2-Zertifikate höher liegen als der erzielbare Erlös, macht keinen Sinn. Der folgende Chart zeigt die sinkende Differenz zwischen Börsenstrompreis und CO2-Zertifikatepreis.

Rechnet man die Brennstoffkosten und weitere variable Kosten des Betriebs hinzu, dann ist der „Squeeze out“ der Braun- und auch Steinkohlekraftwerde nachvollziehbar. In der Einsatzreihenfolge rücken GuD-Kraftwerke nach vorn. Während moderne GuD-Kraftwerke innerhalb von Minuten ihre Leistungsabgabe adjustieren können, reagieren Braunkohlekraftwerke träge. Braunkohle-Kraftwerksbetreiber nehmen lieber kurzzeitig negative Strompreise in Kauf, bevor sie Blöcke abschalten.

Börsenstrompreis folgt fossilen Energiepreisen

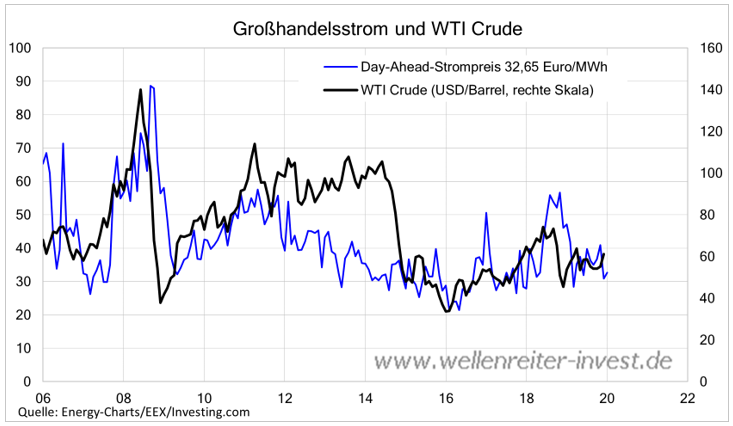

Früher sagte man, der Börsenstrompreis würde die Ölpreisentwicklung mit Verzögerung nachvollziehen. Das war in den Jahren bis etwa 2010 auch der Fall, man betrachte die zeitversetzten Hoch- und Tiefpunkte der Jahre 2008 und 2009. In den Jahren 2012 bis 2014 schwächte sich die Korrelation ab.

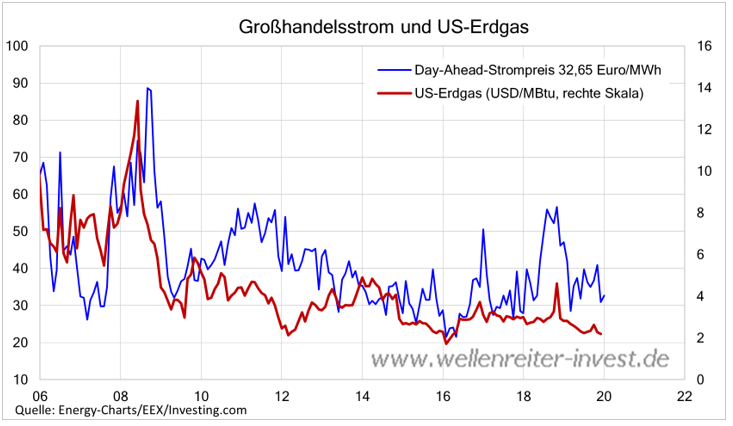

Wenn der Ölpreis nur noch wenig Einfluss auf den deutschen Börsenstrompreis nimmt, dann vielleicht der Preis für Erdgas? Der US-Erdgaspreis gilt als Referenzpreis für den weltweiten Erdgashandel, auch wenn dieser Markt fragmentierter ist.

US-Erdgas verbilligt sich tendenziell, die Korrelation zum Börsenstrompreis ist eher gering.

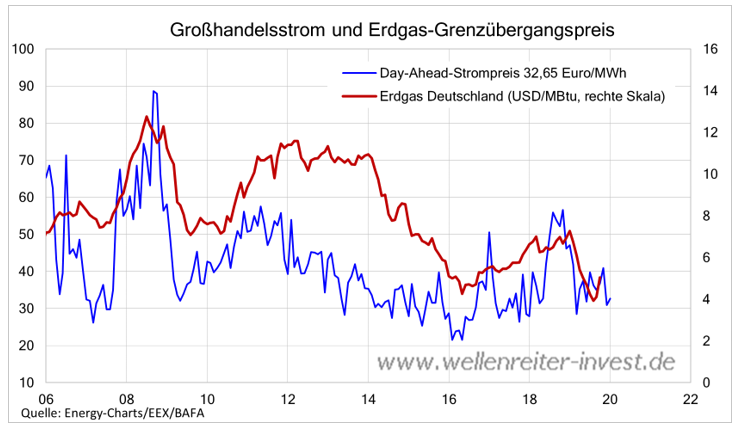

Aussagekräftiger ist der Grenzübergangspreis für deutsche Erdgasimporte, vorwiegend aus Russland und Norwegen. Die Abschaltung der Kernkraftwerke nach Fukushima (März 2011) war ein Geschenk an Gazprom. Während der US-Erdgaspreis in den Jahren 2011 bis 2014 niedrig blieb, lag der Erdgaspreis in Deutschland in jenem Zeitraum auf einem sehr hohen Niveau. Aus Gründen der Vergleichbarkeit haben wir den Grenzübergangspreis (Euro/TJ) im folgenden Chart in US-Dollar und MMBtu umgerechnet.

Der Import-Preis für Erdgas fiel im Jahr 2019 deutlich. Er befindet sich mit umgerechnet 4 Dollar pro MMBtu auf einem doppelt so hohen Niveau wie der US-Erdgaspreis, notiert aber unterhalb des LNG-Preises in Rotterdam (4,60 US-Dollar).

Die größte positive Korrelation eines fossilen Brennstoffs zum Großhandelspreis bietet der Steinkohlefuture (Rotterdam).

Die Abwärtstendenz des Börsenstrompreises der Jahre 2010 bis 2016 lässt sich gut durch den Preisverfall von Steinkohle erklären, genauso wie der anschließende Anstieg. Der erneute Preisrückgang ab dem Herbst 2018 (Halbierung von 100 auf 50 US-Dollar pro Tonne) hält an, was den Börsenstrompreis drückt.

Entwicklung von Börsenstrompreis und CO2-Zertifikatepreis

Die EU-Kommission wird angesichts des 1,5 Grad-Ziels darauf bedacht sein, den CO2-Senkungspfad einzuhalten. Der Preis für CO2-Zertifikate wird deshalb eher steigen. Dieser Anstieg muss nicht dramatisch sein, um spürbare Effekte zu erzielen. Schon der aktuelle Preis induziert die gewünschte Lenkungswirkung.

Jedes zusätzlich gebaute Kraftwerk erhöht das Angebot und drückt so tendenziell den Börsenstrompreis (bei gleicher Nachfrage). Umgekehrt ist es, wenn Kraftwerkkapazitäten aus dem Markt genommen werden. Ende 2022 geht das letzte deutsche Atomkraftwerk vom Netz. 8 Gigawatt Grundlast müssen dann auf andere Art und Weise produziert werden. Gleichzeitig werden Ende 2022 mehr Wind- und PV-Kapazitäten zur Verfügung stehen. Erste Kraftwerks-Stromspeicher auf Lithium-Ionen-Basis dürften installiert sein.

Der Erdgaspreis dürfte niedrig bleiben, da die USA weiter auf den Weltmarkt drängen und so auch Russland unter Druck setzen, den Gaspreis niedrig zu halten. Im Gegensatz zum Zeitraum nach Fukushima ist die Abschaltung der Atomkraftwerke langfristig geplant und stellt damit keine Überraschung dar. Auch wird das Wachstum der Kohlenachfrage auf dem Weltmarkt tendenziell zurückgehen, was – bei gleichbleibendem Angebot - negative Auswirkungen auf den Kohlepreis hat. Wie wir weiter oben gezeigt haben, korrelieren der Börsenstrompreis und der Kohlepreis positiv. Alles in allem sollte der Börsenstrompreis seine Seitwärtsbewegung fortsetzen beziehungsweise mittelfristig eher weiter sinken.

Kraftwerksbetreiber könnten bestrebt sein, vermehrt GuD-Kraftwerke einzusetzen, da diese etwa zwei Drittel sauberer arbeiten als Braunkohlekraftwerke. In Großbritannien ist dies der Fall: Gaskraftwerke machen etwa 42% des Strommixes aus, Kohle nur noch etwa fünf Prozent. In Deutschland – (Gas 10,5%, Braunkohle 19,7%, Steinkohle 9,4%) ist der Anteil erneuerbarer Energien mit 46,1% allerdings deutlich höher als in Großbritannien. Zudem importieren die Briten etwa 8% des benötigten Stroms (hauptsächlich aus Frankreich).

Speicherlösungen werden in Angriff genommen

In Südaustralien ist ein von Tesla gelieferter Stromspeicher mit einer Kapazität von 129 MWh und einer Leistung von 100 MW in Betrieb. Einer Investition von 60 Mio. US-Dollar stehen bereits im ersten Jahr des Betriebs Kosteneinsparungen in Höhe von 20 bis 30 Mio. Dollar gegenüber. Die Einsparung wurde durch vermiedene Stromausfälle und durch die Reduktion so genannter Redispatches erzielt. Redispatches sind Eingriffe zur Anpassung der Leistungseinspeisung von Kraftwerken, um Leitungsabschnitte vor einer Überlastung zu schützen.

In Kalifornien (Moss Landing) baut Tesla eine Batterie mit einer Kapazität von 730 MWh und einer Leistung von 182,5 MW. Die Anlage soll Ende 2020 in Betrieb gehen. Allerdings wird die vorerst größte Anlage eine Solar-plus-Speicher-Anlage in Florida sein. Das „FPL Manatee Energy Storage Center“ soll Ende 2021 mit 409 MW Leistung ans Netz gehen (Speicherkapazität von 900 MWh). Die Anlage wird nicht von Tesla geliefert, es gibt viele andere Anbieter. Die Kraftwerk-Speicher-Kombination wird zwei alte Gaskraftwerke ersetzen. 409 MW liegen im Bereich einer durchschnittlichen, konventionellen Kraftwerksleistung. Eine ganze Reihe weiterer Solar-/Wind-plus-Speicher sind in den USA in Planung.

Interessant ist auch die Geschichte in Oxnard (Kalifornien), wo die Bürger gegen die Errichtung eines Gaskraftwerks protestierten, das an einem beliebten Strandabschnitt entstehen sollte. Das Projekt wurde verhindert. Stattdessen wird nahe dem Ort jetzt ein 195 MW-Stromspeicher platziert, der mit einem Solarpark gekoppelt ist. Generell ist in den USA die Tendenz erkennbar, alte Gaskraftwerke durch neue Solar-plus-Speicher-Kraftwerke zu ersetzen.

Exkurs: Auch unsere eigene Haus-PV-Anlage ist ja ein (Kleinst-) Solar-plus-Speicher-Kraftwerk (Speicherkapazität 13,5 kWh, Leistung 5 kW). Es funktioniert tadellos.

In Deutschland kosten Redispatch-Maßnahmen die Kraftwerks-/Netzbetreiber mehr als eine Milliarde Euro jährlich. Dieser Betrag soll durch die geplanten Nord-Süd-Stromautobahnen reduziert werden. Der Aufbau einer relevanten Speicherkapazität kann den Betrag weiter mindern und auch dazu beitragen, dass er im Zuge des Ausbaus der erneuerbaren Energien nicht wieder ansteigt.

Der Zeitpunkt ist nicht mehr fern, an dem an einzelnen Tagen die Leistung der erneuerbaren Energien ausreicht, um den gesamten Strombedarf Deutschlands zu decken (höchster Anteil bisher: 77% am 22. April 2019). Je höher deren Anteil, desto stärker sind ausgleichende Speicherkapazitäten gefragt. Kraftwerksbetreiber schauen im Zuge der Planung neuer Wind-, Solar-, und Gaskraftwerke eine bis zwei Dekaden nach vorn. Daher wird es nicht mehr lange dauern, bis auch deutsche Versorger in Speicherlösungen investieren, ob Lithium-Ionen- oder Wasserstoffspeicher.

Der „Business Case“ könnte sich allein schon über vermiedene Redispatch-Kosten rechnen: Die Preise für fertige Lithium-Ionen-Speicher-Lösungen liegen bei etwa 400.000 Dollar/MWh, wenn man das Tesla-Projekt in Australien als Referenz nimmt. Es erscheint vorstellbar, dass der Preis mittelfristig auf 200.000 Dollar/MWh fällt. 10 GWh-Speicher würden dann 2 Mrd. Dollar kosten (20 Jahre Einsatzzeit), und längerfristig dürften die Speicher-Preise weiter zurückgehen.

Hinzu kommt der Umstand, dass sich Braun- und Steinkohlekraftwerke schon jetzt nicht mehr rechnen und die Atomkraftwerke in Kürze abgeschaltet werden. Der Business Case kann demnach nur aus modernen GuD-Kraftwerken oder aus den Erneuerbaren Energien plus Speicher kommen. Aber selbst die bisher solide wirtschaftliche Grundlage für GuD-Kraftwerke ist nicht mehr sicher, wie das Beispiel USA zeigt.

Mittelfristig werden weitere Solar- und Windkapazitäten und auf den Markt kommen, sowohl im Onshore- als auch und besonders im Offshore-Wind-Bereich. Die erneuerbaren Energien werden - einem CO2-Zertifikatepreis auf dem aktuellen Niveau vorausgesetzt – in Verbindung mit dem Ausbau von Speicherkapazitäten (Lithium-Ionen, Wasserstoff) ein Team bilden, das einen Kohleausstieg Deutschlands weit vor 2038 nicht nur ermöglichen, sondern marktwirtschaftlich geradezu erzwingen wird.

Unser Jahresausblick 2020 ist erschienen

Unser Jahresausblick 2020 enthält als „Extra“ einen Ausblick auf die Jahre 2020 – 2030. Themen sind die Staatsverschuldung, die demografische Entwicklung, der Klimawandel, neue Technologien und längerfristige Ausblicke auf die Anlageklassen. Der Wellenreiter-Jahresausblick 2020 kann hier bestellt werden:

https://www.wellenreiter-invest.de/abo-bereich/jahresausblick-2020

Testen Sie unsere Frühausgabe.

Ein kostenloses 14-tägiges Schnupper-Abonnement können Sie hier bestellen: Schnupper-Abo bestellen

Wochenend-Kolumne abonnieren.

Weitere Kolumnen finden Sie im Archiv.